เดอะวิสดอมกสิกรไทย จัดงานสัมมนาใหญ่ด้านการเงิน “Wealth Forum Thailand 2025” ในหัวข้อ “The New Frontiers of Investment Opportunity” ผ่านมุมมองของผู้เชี่ยวชาญด้านเศรษฐกิจ การเงินและการลงทุน นำโดย K Wealth ร่วมด้วยพันธมิตรระดับโลก J.P. Morgan Asset Management และ Lombard Odier ระบุเศรษฐกิจโลก ปี 2025 เตรียมรับแรงกระแทกจากนโยบายยุคทรัมป์ 2.0

โดยเฉพาะมาตรการกำแพงภาษีที่พุ่งเป้าที่จีน มหาอำนาจเศรษฐกิจโลก สัญญาณสงครามการค้าขยายแนวรบ แนะกระจายความเสี่ยง ขยายพอร์ตลงทุนให้น้ำหนักหุ้นโลก โดยเฉพาะหุ้นสหรัฐฯ และหุ้นญี่ปุ่น ที่มีสัญญาณที่ดี พร้อมเสริมแกร่งด้วยกองทุนตราสารหนี้

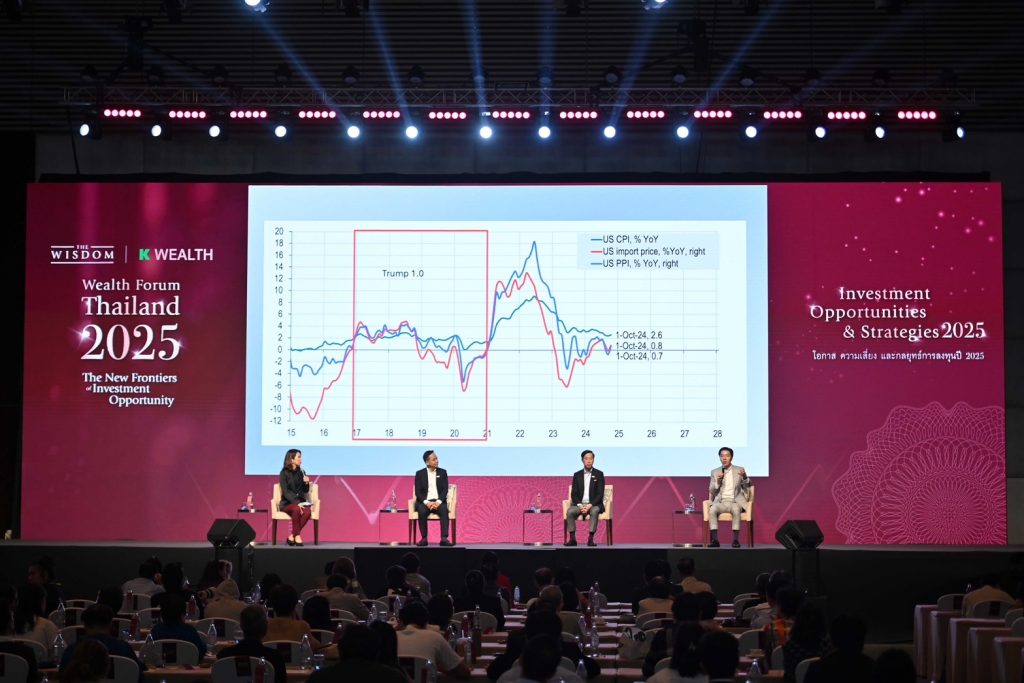

ดร. พิพัฒน์พงศ์ โปษยานนท์ ผู้จัดการใหญ่ ธนาคารกสิกรไทย กล่าวว่า “ หลังจากพิธีสาบานตนเข้ารับตำแหน่งในวันที่ 20 มกราคม 2025 คาดว่าจะเห็นนโยบายเร่งด่วนใน 100 วันแรก ของโดนัล ทรัมป์ เช่น นโยบายการลดเงินสนับสนุนทางทหารกับชาติพันธมิตร นโยบายกีดกันผู้อพยพเข้าเมือง นโยบายด้านพลังงาน รวมถึงการลดภาษี ซึ่งโดยรวมแล้วจะสร้างแรงกดดันเงินเฟ้อให้กับเศรษฐกิจสหรัฐฯ จากต้นทุนการนำเข้าที่เพิ่มขึ้น ค่าจ้างแรงงานที่สูงขึ้น รวมถึงการขาดดุลการคลังที่สูงขึ้น ซึ่งแนวโน้มเงินเฟ้อที่สูงขึ้น จะทำให้ภาพเศรษฐกิจสหรัฐฯ ที่คาดว่าจะดีขึ้นตามนโยบายของทรัมป์ยังมีความไม่แน่นอนอยู่

“สงครามการค้าจะสร้างความเสี่ยงต่อเศรษฐกิจในฝั่งเอเชียรวมถึงไทยอย่างมากจากการขึ้นภาษีนำเข้าของสหรัฐฯ การตอบโต้ทางการค้าไปมา การปรับเปลี่ยนห่วงโซ่อุปทานโลก ซึ่งจะส่งผลกระทบทางลบจากโอกาสทางการค้าที่หายไป นอกจากนี้ การปรับขึ้นภาษีนำเข้าสินค้าจีนอีก 60% จะส่งผลกระทบทางอ้อมให้ประเทศต่างๆ ต้องเผชิญการไหลบ่าเข้ามาของสินค้านำเข้าจากจีนที่ได้เปรียบด้านราคา ซึ่งจะส่งผลกระทบอีกต่อหนึ่งต่อภาคการผลิตในแต่ละประเทศ”

สำหรับเศรษฐกิจไทย นอกจากจะเผชิญความไม่แน่นอนของเศรษฐกิจโลกแล้ว สงครามการค้าจะเป็นความเสี่ยงสำคัญต่อเศรษฐกิจไทยในระยะข้างหน้า จากการที่สหรัฐฯ ขาดดุลการค้ากับไทยเป็นอันดับที่ 12 ของคู่ค่าทั้งหมดของสหรัฐฯ ซึ่งเป็นความเสี่ยงต่อสินค้าส่งออกไทยที่จะเจอภาษีสินค้านำเข้าไปยังสหรัฐฯ ที่สูงขึ้น หรือไทยอาจจะต้องเปิดตลาดนำเข้าสินค้าจากสหรัฐฯ มากขึ้น ซึ่งโดยรวมแล้วเป็นปัจจัยลบต่อทิศทางดุลการค้าของไทยในระยะข้างหน้าให้เกินดุลได้ลดลง

นโยบายยุค “ทรัมป์ 2.0” กระทบเศรษฐกิจ การค้าโลก และเงินเฟ้อ

มุมมองจาก Ms. Jin Yuejue Managing Director, Asia Head of the Investment Specialist Multi-Asset Solution group จาก J.P. Morgan Asset Management เห็นว่า “เศรษฐกิจโลกสดใสขึ้น แต่ยังมีหมอกปกคลุม” ด้วยความเสี่ยงที่ซ่อนอยู่จาก “นโยบายทรัมป์ 2.0” หากทำให้เงินเฟ้อสหรัฐกลับมาสูงขึ้น โอกาสที่เฟดลดดอกเบี้ยในปีหน้า จำนวนครั้งลดลงจากที่ตลาดคาด ทำให้ราคาสินทรัพย์ผันผวนได้

Mr. Homin Lee, Senior Macro Strategist จาก Lombard Odier มองว่า การกลับมาดำรงตำแหน่งประธานาธิบดีของทรัมป์ ท่ามกลางความผันผวนที่เพิ่มขึ้น แต่ในความเสี่ยงต่างๆ ยังมีโอกาส ใช้เป็นจังหวะในการลงทุนได้เช่นกัน

โดยทั้งสองเห็นสอดคล้องกันว่า นโยบายของโดนัล ทรัมป์ ในหลายนโยบายอาจจะไม่ง่ายนักต่อการดำเนินการเนื่องจากจะส่งผลกระทบต่อสหรัฐฯ ในหลายด้าน โดยเห็นว่า มีนโยบายที่อาจจะส่งผลต่อเศรษฐกิจและการค้าโลก รวมถึงเงินเฟ้อ ได้แก่

• นโยบายกีดกันแรงงานอพยพ นโยบายนี้อาจนำมาสู่การขาดแคลนแรงงงาน ส่งผลต่อค่าแรงที่จะต้องจ่ายเพิ่มสูงขึ้น ซึ่งคาดการณ์ว่า ทรัมป์จะเริ่มดำเนินการในต้นปี 2568

• จัดเก็บภาษีนำเข้าอัตราใหม่ เป็นนโยบายที่คาดว่า ทรัมป์จะเร่งให้เกิดขึ้นเร็วที่สุด ในการเลือกตั้งครั้งนี้ ทรัมป์เสนอให้เรียกเก็บภาษีใหม่ในอัตรา 10-20% สำหรับสินค้านำเข้าจากต่างประเทศ โดยประเทศคู่ค้าที่เป็นเป้าหมายสำคัญของทรัมป์คือ จีน ที่ทรัมป์ประกาศจะออกคำสั่งขึ้นภาษีนำเข้าจากจีน 10%เม็กซิโกและแคนาดาเป็น 25%

• นโยบายการคลัง ลดอัตราภาษีนิติบุคคลลงเหลือ 15% สำหรับบริษัทที่ผลิตสินค้าในสหรัฐฯ ซึ่งลดลงอย่างมากจากอัตราปัจจุบันที่ 21%

แนะเพิ่มน้ำหนักพอร์ตในหุ้นโลก สหรัฐฯ และญี่ปุ่น ยังเป็นดาวรุ่ง

Mr. Homin Lee ให้คำแนะนำถึงหุ้นสหรัฐฯ และญี่ปุ่น ที่ยังส่งสัญญานบวกต่อเนื่อง ในขณะที่หุ้นยุโรปยังคงทรงตัว ตราสารหนี้ระดับลงทุน Investment Grade หรือหุ้นกู้ High Yield ที่มี Credit Rating ที่ดี นอกจากนี้การลงทุนทางเลือก (Alternative Investment) เช่น ทองคำ และอสังหาริมทรัพย์ในประเทศสวิสเซอร์แลนด์ เป็นต้น เป็นโอกาสการลงทุนที่ดีในช่วงเวลานี้

Ms. Jin Yuejue แนะว่า “เน้นกระจายสินทรัพย์ลงทุนทั้งหุ้นและตราสารหนี้ ปรับเพิ่มน้ำหนักหุ้นโลก เช่น หุ้นสหรัฐ ขนาดกลางและเล็ก กับหุ้นญี่ปุ่น และลดน้ำหนักหุ้นยุโรป พร้อมกับเพิ่มน้ำหนักในตราสารหนี้ เน้นที่มีคุณภาพสูง รวมถึงหุ้นกู้เอกชน”

เสริมแกร่งพอร์ต “โตกระจาย ไม่โตกระจุก” กระจายในหุ้นและตราสารหนี้ ทั้งไทยและต่างประเทศ

นายสรพล วีระเมธีกุล ผู้ช่วยกรรมการผู้จัดการ บมจ. หลักทรัพย์กสิกรไทย กล่าวว่า “ภาพรวมการลงทุนในปีหน้าของสหรัฐฯ จะกลับเข้าสู่ภาวะปกติสมดุล ซึ่งตราสารทุน หรือตลาดหุ้น ของทั้งฝั่งสหรัฐฯ ยังมีโอกาสที่จะไปต่อได้ มีการปรับตัวขึ้นของหุ้นสหรัฐอย่างต่อเนื่อง ซึ่งต้องกลับมามองที่ Valuation มากขึ้น เพราะตราบใดที่ความผันผวนยังคงอยู่ สิ่งที่จะช่วยให้เรารอดได้ คือ ความเหมาะสมของหุ้น ทั้งในตัวราคา และเป็นหุ้นที่มีคุณภาพ เติบโตได้ มีผลประกอบการที่ดี”

นายวจนะ วงศ์ศุภสวัสดิ์, CFA, รองกรรมการผู้จัดการ บลจ. กสิกรไทย กล่าวว่า “กองทุนรวมตราสารหนี้จะเป็นอีกหนึ่งทางเลือกที่ให้ผลตอบแทนที่ดี และบริหารความเสี่ยงได้เป็นอย่างดี รวมถึงยืดอายุการถือครองตราสารหนี้เพิ่มขึ้นเป็น 12 เดือน เพื่อสร้างผลตอบแทนที่สม่ำเสมอในระยะยาว และลดความผันผวนของพอร์ตด้วย”

ด้านนายวีระพล บดีรัฐ ผู้ช่วยผู้จัดการใหญ่ ธนาคารกสิกรไทย กล่าวว่า “การจัดสรรพอร์ตการลงทุน แนะนำแบ่งเป็น พอร์ตหลัก (Core Portfolio) ลงทุนระยะยาว แบ่งสัดส่วนไว้ 70% ลงทุนในหุ้นทั่วโลก เช่น หุ้นสหรัฐฯ และหุ้นญี่ปุ่น หรือกองทุนผสม K-WealthPLUS Series โดยอีก 30% เป็นพอร์ตเสริม (Satellite Portfolio) เช่น กองทุน K-FIXEDPLUS

K WEALTH แนะนำกองทุนที่น่าสนใจ

1) 70% Core Portfolio ประเภท Multi Asset เช่น กองทุน K-WealthPLUS Series: K-WPBALANCED, K-WPSPEEDUP และ K-WPULTIMATE

2) 30% Satellite Portfolio ประเภท Fixed Income เช่น กองทุน K-GINCOME-A(A), *K-FIXEDPLUS-A และ K-FIXED-A และประเภท Equity เช่น กองทุน K-VIETNAM, K-GINFRA-A(D) K-HIT-A(A), K-GHEALTH, K-USA-A(A) และ K-GOLD-A-(A)

คำเตือน: ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยศึกษานโยบายกองทุน ความเสี่ยงได้ที่หนังสือชี้ชวน และ ข้อมูลเพิ่มเติม www.kasikornasset.com