24 มีนาคม 2021

|

- Key points

กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปีนี้ขยายตัวที่ 3.0% และ 4.7% ในปีหน้า ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 24 มีนาคม 2021 กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อปี โดยประเมินว่าเศรษฐกิจไทยโดยรวมยังขยายตัวได้ต่อเนื่อง แต่เผชิญกับความเสี่ยงด้านต่ำและความไม่แน่นอนสูงในระยะข้างหน้า จึงยังต้องการแรงสนับสนุนจากอัตราดอกเบี้ยนโยบายที่อยู่ในระดับต่ำอย่างต่อเนื่อง และรักษาขีดความสามารถในการดำเนินนโยบายการเงินที่มีจำกัดเพื่อใช้ในจังหวะที่เหมาะสมและเกิดประสิทธิผลสูงสุด โดยรายละเอียดมีดังนี้

- เศรษฐกิจไทยในปี 2021 และ 2022 ขยายตัวต่ำกว่าประมาณการเดิมบ้างที่ 3.0% และ 4.7% ตามลำดับ (จากเดิม ที่ 3.2% และ 4.8%) จากการปรับลดจำนวนนักท่องเที่ยวในปีนี้และปีหน้าเหลือ 3 ล้าน และ 21.5 ล้านคน (จากเดิม ที่ 5.5 ล้าน และ 23 ล้านคน) และผลกระทบของการระบาดระลอกใหม่ของ COVID-19 แต่เศรษฐกิจของประเทศคู่ค้าที่ฟื้นตัวเร็ว ทำให้คาดว่าการส่งออกสินค้าในปีนี้จะขยายตัวได้ที่ 10% และ 6.3% ในปีนี้และปีหน้า (จากเดิม ที่ 5.7% และ 5.0%) ทั้งนี้ เศรษฐกิจในระยะข้างหน้ายังมีความเสี่ยงสำคัญจากประสิทธิผลและการกระจายวัคซีน COVID-19 การกลับมาของนักท่องเที่ยวต่างชาติ รวมถึงความต่อเนื่องของแรงสนับสนุนจากภาครัฐ

- ด้านระบบการเงินมีเสถียรภาพ แต่ยังมีความเปราะบางในบางจุดจากผลกระทบของการระบาดระลอกใหม่โดยเฉพาะกลุ่มครัวเรือนที่มีรายได้น้อยและธุรกิจ SMEs

- อัตราเงินเฟ้อทั่วไปจะกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปี 2021 และจะอยู่ใกล้เคียงกับขอบล่างของกรอบเป้าหมายตลอดช่วงประมาณการ โดยอัตราเงินเฟ้อทั่วไปในปี 2021 ถูกปรับประมาณการขึ้นจาก 1.0% เป็น 1.2% ส่วนอัตราเงินเฟ้อทั่วไปในปี 2022 ยังคงประมาณการเดิมที่ 1% ส่วนคาดการณ์อัตราเงินเฟ้อในระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมาย

กนง. ประเมินว่าสภาพคล่องโดยรวมอยู่ในระดับสูงและต้นทุนทางการเงินอยู่ในระดับต่ำ แต่การกระจายตัวของสภาพคล่องยังไม่ทั่วถึง โดยธุรกิจที่ฟื้นตัวช้าและครัวเรือนที่ถูกกระทบเพิ่มเติมจากการระบาดระลอกใหม่เผชิญกับความเสี่ยงด้านเครดิตที่เพิ่มขึ้นตามฐานะการเงินที่เปราะบาง ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวของไทยปรับสูงขึ้นตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ สำหรับเงินบาทเทียบกับดอลลาร์สหรัฐนั้นเคลื่อนไหวอ่อนค่าสอดคล้องกับเงินสกุลภูมิภาค คณะกรรมการฯ เห็นควรให้ติดตามพัฒนาการของตลาดการเงินและนัยต่อการฟื้นตัวของเศรษฐกิจในระยะข้างหน้าอย่างใกล้ชิด รวมถึงผลักดันการสร้างระบบนิเวศใหม่ของตลาดอัตราแลกเปลี่ยน

(FX ecosystem) อย่างต่อเนื่อง

กนง. ระบุว่าความต่อเนื่องของมาตรการภาครัฐและการประสานนโยบายระหว่างหน่วยงานมีความสำคัญต่อการ

ฟื้นตัวของเศรษฐกิจในระยะถัดไป โดยนโยบายการเงินต้องผ่อนคลายต่อเนื่อง และสนับสนุนให้เร่งดำเนินมาตรการให้ความช่วยเหลือเพื่อฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 เพื่อช่วยให้สามารถกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุด ลดภาระหนี้ และสนับสนุนเศรษฐกิจช่วงฟื้นฟูในอนาคต ควบคู่กับการผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ ขณะที่มาตรการทางการคลังต้องพยุงเศรษฐกิจโดยไม่ขาดช่วง โดยเฉพาะการเร่งเบิกจ่ายภายใต้แผนฟื้นฟูเศรษฐกิจหลังสามารถควบคุมการระบาดระลอกใหม่ได้ ควบคู่กับดำเนินการนโยบายด้านอุปทานเพื่อปรับรูปแบบธุรกิจและยกระดับทักษะแรงงาน ซึ่งจะช่วยให้เศรษฐกิจฟื้นตัวอย่างยั่งยืน

ธปท. ร่วมกับกระทรวงการคลัง และภาคส่วนที่เกี่ยวข้อง ออกมาตรการทางการเงินช่วยเหลือฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 วงเงิน 3.5 แสนล้านบาท โดยแบ่งเป็น สินเชื่อฟื้นฟู (Soft loan ฉบับใหม่) 2.5 แสนล้านบาท และมาตรการ Asset Warehousing 1 แสนล้านบาท โดยแต่ละมาตรการมีรายละเอียดดังนี้

- สินเชื่อฟื้นฟู (Soft loan ฉบับใหม่) เพื่อเพิ่มประสิทธิภาพแก่สถาบันการเงินในการส่งผ่านสภาพคล่องสู่ภาคธุรกิจ โดยขยายขอบเขตลูกหนี้ให้ครอบคลุมทั้งลูกหนี้รายเดิมและลูกหนี้รายใหม่ที่ไม่มีวงเงินสินเชื่อกับสถาบันการเงิน ผนวกกับปรับเพิ่มวงเงินกู้ให้สูงขึ้น (จากไม่เกิน 20% เป็น 30% ของยอดหนี้คงเหลือส่วนลูกหนี้ใหม่กู้ได้ไม่เกิน 20 ล้านบาท) ขยายระยะเวลาที่ ธปท. สนับสนุนนานขึ้น (จาก 2 ปี เป็น 5 ปี)

และกำหนดอัตราดอกเบี้ยปล่อยกู้ให้สูงขึ้น (จากไม่เกิน 2% เป็นไม่เกิน 5%) นอกจากนี้ ภาครัฐยังสนับสนุนกลไกการค้ำประกันสินเชื่อผ่านบรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) รวมถึงยกเว้นหรือลดหย่อนภาษีและค่าธรรมเนียมที่เกี่ยวข้อง - มาตรการ Asset warehousing เพื่อให้ผู้ประกอบธุรกิจที่ได้รับผลกระทบรุนแรง แต่ยังมีศักยภาพและมีทรัพย์สินเป็นหลักประกัน สามารถเจรจากับสถาบันการเงินเพื่อหยุดหรือลดภาระหนี้ โดยผู้ประกอบการสามารถโอนทรัพย์ให้แก่เจ้าหนี้ โดยมีสิทธิซื้อสินทรัพย์คืนเป็นลำดับแรกในราคาต้นทุน ภายในระยะเวลา 3-5 ปี เท่ากับราคาตีโอนบวกด้วยต้นทุนการถือครองทรัพย์ (carrying cost) 1% ต่อปีของราคาตีโอน และต้นทุนในการดูแลรักษาทรัพย์ นอกจากนี้ ผู้ประกอบธุรกิจสามารถขอเช่าทรัพย์กลับมาดูแลหรือเปิดดำเนินการและสถาบันการเงินจะนำค่าเช่าที่ได้รับไปหักออกจากราคาที่ขายคืนทรัพย์ให้กับลูกหนี้ เพื่อช่วยรักษาโอกาสให้ผู้ประกอบธุรกิจไม่ถูกกดราคาบังคับขายทรัพย์ (fire sale) สามารถกลับมาสร้างงานและทำรายได้อีกครั้งเมื่อสถานการณ์คลี่คลาย

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน รวมถึงจะติดตามความเพียงพอของมาตรการภาครัฐและปัจจัยเสี่ยงต่าง ๆ โดยเฉพาะสถานการณ์การระบาดทั้งในและต่างประเทศ ในการดำเนินนโยบายการเงินในระยะข้างหน้า โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

- Implication

ความกังวลต่ออัตราเงินเฟ้อสหรัฐฯ ที่เร่งตัวขึ้น ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับสูงขึ้นอย่างรวดเร็ว และทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นตามไปด้วย

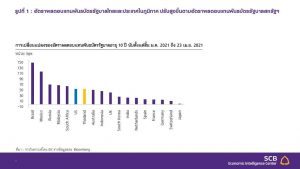

ภาวะการเงินไทยจึงปรับตึงตัวขึ้น หลังจากที่สหรัฐฯ ได้ผ่านงบประมาณกระตุ้นเศรษฐกิจวงเงิน 1.9 ล้านล้านดอลลาร์สหรัฐ เป็นผลให้ผู้ร่วมตลาดบางส่วนเกิดความกังวลว่าเศรษฐกิจและอัตราเงินเฟ้อของสหรัฐฯ อาจเร่งตัวอย่างรวดเร็วได้ ทำให้ผู้ร่วมตลาดต้องการส่วนชดเชยความเสี่ยง (risk premium) จากอัตราเงินเฟ้อที่มากขึ้น นอกจากนี้ อัตราเงินเฟ้อที่ปรับสูงขึ้นยังอาจกดดันให้ Fed เริ่มลดการผ่อนคลายนโยบายการเงินเร็วกว่าที่คาด ผ่านการชะลอการเข้าซื้อสินทรัพย์ทางการเงิน (Tapering) ด้วยเหตุนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะยาว อายุ 10 ปีจึงปรับสูงขึ้นจากสิ้นเดือนมกราคม 2021 ถึง 55 bps พร้อมทั้งเงินดอลลาร์สหรัฐที่ปรับแข็งค่าขึ้นถึง 2% ในช่วงเวลาเดียวกัน ซึ่งส่งผลให้ภาวะการเงินไทยปรับตึงตัวขึ้นตามภาวะการเงินของสหรัฐฯ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 10 ปี ปรับสูงขึ้นจากสิ้นมกราคม 2021 ถึง 55 bps (รูปที่ 1)

รูปที่ 1 : อัตราผลตอบแทนพันธบัตรรัฐบาลไทยและประเทศในภูมิภาค ปรับสูงขึ้นตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ Bloomberg

ในระยะต่อไป EIC มองว่า ภาวะการเงินไทยมีแนวโน้มปรับตึงตัวขึ้นอีกได้ตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ แต่จะไม่ปรับตึงตัวขึ้นรุนแรงนัก โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มีแนวโน้มสูงขึ้นตามการฟื้นตัวทางเศรษฐกิจและแรงกดดันด้านอัตราเงินเฟ้อ นอกจากนี้ ในช่วงที่ Fed ต้องสื่อสารถึงการปรับลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงิน (QE tapering) ก็อาจทำให้เกิดความผันผวนในตลาดการเงินโลกและภาวะการเงินอาจปรับตึงตัวขึ้นได้อีก อย่างไรก็ดี EIC มองว่า ในการทำ QE taper รอบนี้ Fed จะสามารถสื่อสารถึงแนวทางการดำเนินนโยบายการเงินได้อย่างชัดเจนและมีประสิทธิภาพมากขึ้น ทำให้ผลกระทบต่อภาวะการเงินทั้งของสหรัฐฯ และของไทย

จะไม่รุนแรงเท่าในช่วง 2013 taper tantrum

- Fed น่าจะสื่อสารการลดการผ่อนคลายนโยบายการเงินอย่างระมัดระวังมากขึ้น โดยจากเหตุการณ์ Taper Tantrum 2013 ที่ Fed ส่งสัญญาณลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงิน (Tapering) ส่งผลให้ภาวะการเงินของสหรัฐฯ ตึงตัวขึ้นอย่างรวดเร็ว โดยหลังการประกาศของ Fed 1 เดือน อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ปรับสูงขึ้น 61 bps และดัชนี S&P500 ปรับลดลงราว 6% เงินทุนเคลื่อนย้ายไหลออกจากกลุ่มประเทศตลาดเกิดใหม่กว่า 2.1 หมื่นล้านดอลลาร์สหรัฐฯ และดัชนีตลาดหลักทรัพย์ของประเทศตลาดเกิดใหม่ปรับลดลงราว -16% ด้วยเหตุนี้ Fed จึงต้องชะลอการ Tapering ออกไป จึงทำให้ภาวะการเงินกลับมาผ่อนคลายลง ซึ่งจากบทเรียนนี้น่าจะทำให้ Fed ส่งสัญญาณการลดการผ่อนคลายนโยบายการเงินอย่างระมัดระวังมากขึ้น

- Fed มีการสื่อสารที่ชัดเจนว่าจะยังไม่รีบลดการผ่อนคลายนโยบายการเงิน โดยภายใต้กรอบเป้าหมายเงินเฟ้อของ Fed ที่ถูกปรับเปลี่ยนไปเป็น Average inflation targeting (AIT) ทำให้ผู้ร่วมตลาดมีความเชื่อมั่นมากขึ้นว่า แม้ว่าอัตราเงินเฟ้อของสหรัฐฯ จะปรับตัวสูงขึ้นกว่า 2% Fed ก็จะยังไม่รีบลดการผ่อนคลายนโยบายการเงิน นอกจากนี้ ในการประชุมนโยบายการเงินล่าสุด Fed ก็ได้ส่งสัญญาณว่าจะคงอัตราดอกเบี้ยนโยบายจนถึงปี 2023 แม้ว่าจะมีการปรับประมาณการเศรษฐกิจสหรัฐฯ ในปี 2021 เพิ่มขึ้น จาก 4.2% มาอยู่ที่ 6.5% และมองอัตราเงินเฟ้อทั่วไปปี 2021 อยู่ที่ 2.4% แต่ก็มองว่าอัตราเงินเฟ้อมีแนวโน้มปรับลดลงมาอยู่ที่ 2.0% ในปีหน้า การสื่อสารของ Fed นี้ทำให้ตลาดมีความมั่นใจว่าการลดการผ่อนคลายนโยบายการเงินของ Fed จะไม่เกิดขึ้นในเร็ว ๆ นี้ และน่าจะเป็นไปอย่างค่อยเป็นค่อยไป

- แนวโน้มการฟื้นตัวของเศรษฐกิจโลกอยู่ในระดับที่ดี ทำให้ผลกระทบจากภาวะการเงินที่ตึงตัวน่าจะมีจำกัดเมื่อเทียบกับปี 2013 โดยจากแบบสำรวจโดย Bloomberg พบว่า ผู้ร่วมตลาดมองเศรษฐกิจสหรัฐฯ ในปีนี้จะขยายตัวถึง 5.6% (เทียบกับ 1.8% ในปี 2013) และอัตราการว่างงานสหรัฐฯ ปีนี้จะอยู่ที่ 5.7% (เทียบกับ 6.7% ในปี 2013) ในด้านของเศรษฐกิจโลก ผู้ร่วมตลาดมองว่าปี 2021 และ 2022 จะขยายตัวได้ที่ 5.6% และ 4.1% ตามลำดับ ในขณะที่ในปี 2013 เศรษฐกิจโลกขยายตัวได้เพียง 3.4% เท่านั้น ซึ่งเศรษฐกิจสหรัฐฯ และโลกที่ฟื้นตัวได้เร็วนี้จะสร้างความเชื่อมั่นแก่นักลงทุน ทำให้การลดการผ่อนคลายนโยบายของ Fed อาจไม่ทำให้ภาวะการเงินโลกตึงตัวขึ้นมากนัก

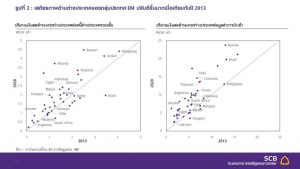

กลุ่มประเทศ EM มีเสถียรภาพด้านต่างประเทศที่ดีขึ้นมากเมื่อเทียบกับปี 2013 ทำให้สามารถรองรับความผันผวนจากภาวะการเงินโลกได้มากขึ้น โดยเสถียรภาพด้านต่างประเทศ (External Stability) นั้นสะท้อนถึงความสามารถของประเทศต่าง ๆ ในการรับมือกับความผันผวนจากภาวะการเงินโลก ซึ่ง EIC พบว่าในปี 2020 ดัชนีที่สะท้อนเสถียรภาพด้านต่างประเทศของกลุ่มประเทศตลาดเกิดใหม่ปรับดีขึ้น โดยปริมาณเงินทุนสำรองระหว่างประเทศต่อหนี้ต่างประเทศระยะสั้น และปริมาณเงินสดสำรองระหว่างประเทศต่อมูลค่าการนำเข้า ปรับสูงขึ้น โดยเฉพาะประเทศไทย (รูปที่ 2)

รูปที่ 2 : เสถียรภาพด้านต่างประเทศของกลุ่มประเทศ EM ปรับดีขึ้นมากเมื่อเทียบกับปี 2013

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ IMF

EIC คาด กนง. คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อเนื่องตลอดปี 2021 แต่หากภาวะการเงินไทยปรับตึงตัวขึ้นอีกต่อเนื่อง ธปท. อาจผ่อนคลายนโยบายการเงินผ่านการเข้าซื้อพันธบัตรรัฐบาลเพิ่มเติมได้

โดย กนง. มีแนวโน้มคงอัตราดอกเบี้ยนโยบายเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ อีกทั้ง การดำเนินนโยบายจะเน้นไปที่การกระจายสภาพคล่องที่มีอยู่สูงไปสู่ธุรกิจที่ฟื้นตัวช้าและครัวเรือนที่ได้รับผลกระทบได้อย่างตรงจุดมากขึ้น โดยล่าสุด ธปท. ได้ร่วมมือกับกระทรวงการคลังและภาคส่วนที่เกี่ยวข้อง ในการออกมาตรการให้ความช่วยเหลือฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 เพื่อดูแลผู้ประกอบธุรกิจที่มีศักยภาพให้สามารถประคับประคองกิจการ พยุงระดับการจ้างงาน และมีโอกาสในการฟื้นฟูศักยภาพ รองรับโลกยุคหลังวิกฤต COVID-19 ได้

ทั้งนี้จุดที่น่ากังวลคือภาวะการเงินที่ปรับตึงตัวขึ้นจากอัตราผลตอบแทนพันธบัตรรัฐบาลที่เพิ่มขึ้นเร็ว ซึ่ง EIC มองว่า

ในระยะต่อไป หากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ยังคงปรับสูงขึ้นต่อเนื่อง จนกดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นอีก ทำให้ภาวะการเงินไทยอาจปรับตึงตัวเพิ่มขึ้น ธปท. ก็อาจจะพิจารณาเข้าซื้อพันธบัตรรัฐบาลเพิ่มเติมได้ โดยในช่วงการแพร่ระบาดของ COVID-19 ในเดือนมีนาคม 2020 อัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 10 ปี ปรับสูงขึ้นจากจุดต่ำสุดที่ 0.81% สู่ระดับ 1.72% พบว่า ธปท. ได้เข้าซื้อพันธบัตรรัฐบาลเป็นวงเงินทั้งสิ้น 8.5 หมื่นล้านบาท สำหรับในปี 2021 นั้น ธปท. ได้เข้าซื้อพันธบัตรรัฐบาลด้วยวงเงินเพียง 8 พันล้านบาทในเดือนกุมภาพันธ์ 2021 ทั้งนี้ EIC มองว่า หากมีความจำเป็น ธปท. ยังมีขีดความสามารถในการเข้าซื้อพันธบัตรรัฐบาลได้อีกในระยะต่อไป นอกจากนี้ หากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นอย่างรวดเร็ว ธปท. ก็ยังมีเครื่องมือในการเข้าดูแลสถานการณ์เพิ่มเติมได้ เช่น อาจพิจารณาใช้มาตรการ Yield Curve Control (YCC) เพื่อตรึงให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอยู่ในระดับต่ำ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจไทยที่เป็นไปอย่างช้า ๆ และยังมีความเปราะบางสูง

บทวิเคราะห์จาก…https://www.scbeic.com/th/detail/product/7480

ผู้เขียนบทวิเคราะห์ : วชิรวัฒน์ บานชื่น (wachirawat.banchuen@scb.co.th)

นักเศรษฐศาสตร์อาวุโส

พงศกร ศรีสกาวกุล (pongsakorn.srisakawkul@scb.co.th)

นักวิเคราะห์

Economic Intelligence Center (EIC)

ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

EIC Online: www.scbeic.com

Disclaimer: The information contained in this report has been obtained from sources believed to be reliable. However, neither we nor any of our respective affiliates, employees or representatives make any representation or warranty, express or implied, as to the accuracy or completeness of any of the information contained in this report, and we and our respective affiliates, employees or representatives expressly disclaim any and all liability relating to or resulting from the use of this report or such information by the recipient or other persons in whatever manner. Any opinions presented herein represent our subjective views and our current estimates and judgments based on various assumptions that may be subject to change without notice, and may not prove to be correct. This report is for the recipient’s information only. It does not represent or constitute any advice, offer, recommendation, or solicitation by us and should not be relied upon as such. We, or any of our associates, may also have an interest in the companies mentioned herein.