โครงสร้างตลาดสินเชื่อเช่าซื้อรถยนต์สำหรับลูกค้ารายย่อยในไทย เทน้ำหนักมาที่ธนาคารพาณิชย์ โดยหากไล่เรียงตามส่วนแบ่งตลาด จะประกอบด้วย กลุ่มผู้ให้บริการสินเชื่อเช่าซื้อที่เป็นธนาคารพาณิชย์ ผู้ให้บริการสินเชื่อของบริษัทรถยนต์ (Captive Finance) และผู้ให้บริการที่ไม่ใช่สถาบันการเงิน (Non-Bank) ตามลำดับ โดยศูนย์วิจัยกสิกรไทย ประเมินว่า สัดส่วนสินเชื่อเช่าซื้อของธนาคารพาณิชย์ ซึ่งเป็นผู้ให้บริการรายใหญ่ที่สุดในตลาดในปัจจุบัน อยู่ที่ประมาณร้อยละ 60-65 ของสินเชื่อเช่าซื้อรวมทั้งตลาด ขณะที่ผู้ให้บริการสินเชื่อของบริษัทรถยนต์และผู้ให้บริการอื่นที่ไม่ใช่สถาบันการเงิน มีสัดส่วนรวมกันอยู่ที่ประมาณร้อยละ 35-40 ของสินเชื่อเช่าซื้อรวมทั้งตลาด ซึ่งสัดส่วนดังกล่าว แม้จะแปรผันบ้างตามสภาพตลาดและนโยบายการรุกตลาดสินเชื่อรถมือหนึ่งของผู้ประกอบการ แต่ตลาดหลักก็ยังอยู่ที่ธนาคารพาณิชย์ สอดคล้องกับสาขาและฐานลูกค้าที่ใหญ่กว่า

เมื่อพิจารณาในมิติของการจำแนกสินเชื่อเช่าซื้อรถยนต์ ตามประเภทรถใหม่และรถมือสองนั้น คาดว่า สัดส่วนสินเชื่อสำหรับรถใหม่และรถมือสองจะอยู่ที่ประมาณร้อยละ 80 และร้อยะ 20 ตามลำดับ ซึ่งผู้เล่นหลักในตลาดรถมือสองจะเป็นผู้ให้บริการกลุ่มที่ไม่ใช่สถาบันการเงินเป็นหลัก โดยเฉพาะนอนแบงก์และเต้นท์รถ ขณะที่ ผู้ให้บริการกลุ่มธนาคารพาณิชย์จะมีส่วนผสมของพอร์ตรถมือสองค่อนข้างน้อย โดยเฉพาะธนาคารพาณิชย์ขนาดใหญ่และขนาดกลาง

จากภาพข้างต้น ผนวกกับข้อมูลเผยแพร่ที่มีเฉพาะในส่วนของธนาคารพาณิชย์ ทำให้การมองภาพตลาดสินเชื่อเช่าซื้อในบทความนี้ จะอ้างอิงทิศทางของพอร์ตธนาคารพาณิชย์จากฐานข้อมูลจากธนาคารแห่งประเทศไทยเป็นหลัก โดยทั่วไปแล้ว ปัจจัยสำคัญที่มีผลต่อแนวโน้มสินเชื่อเช่าซื้อดังกล่าว จะมี 3 ส่วนหลัก คือ 1) แนวโน้มยอดขายรถใหม่ ซึ่งจะมีผลในการเติมสินเชื่อใหม่ 2) นโยบายการบริหารจัดการคุณภาพหนี้ของพอร์ตสินเชื่อเดิม โดยเฉพาะการตัดขายหนี้ ซึ่งจะมีผลลดยอดคงค้างสินเชื่อ และ 3) อัตราการชำระคืนของพอร์ตสินเชื่อเดิม ซึ่งขึ้นกับเงื่อนไขด้านการวางเงินดาวน์ตั้งต้น และระยะเวลา/จำนวนงวดการชำระคืนสินเชื่อ ปัจจัยนี้จะมีผลในการกำหนดความเร็วในการลดลงของยอดคงค้างสินเชื่อเช่นกัน

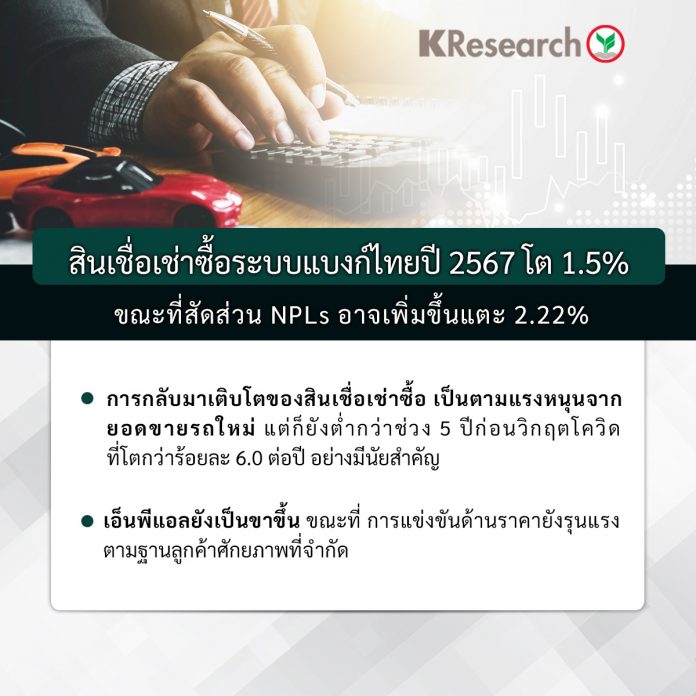

เมื่อมองออกไปในปี 2567 ตัวแปรที่จะมีผลต่ออัตราการเติบโตของสินเชื่อเช่าซื้อว่าจะพลิกกลับมาแดนบวกได้หรือไม่ (จากที่หดตัวร้อยละ 0.4 ในปี 2566) ขึ้นกับยอดขายรถใหม่ และอัตราการตัดขายหนี้ของผู้ประกอบการเป็นสำคัญ โดยมองว่าปี 2567 อานิสงส์จากการเร่งตัวขึ้นของยอดขายรถใหม่ (คาดการณ์ที่ 8.0 แสนคัน เทียบกับ 7.76 แสนคันในปี 2566) จะมีผลเหนืออัตราการตัดขายหนี้ปี 2567 ที่คาดว่าจะมีระดับที่ใกล้เคียงกับปี 2566 สุดท้ายแล้ว จึงทำให้มีโอกาสเห็นยอดคงค้างสินเชื่อเช่าซื้อที่พลิกกลับมาขยายตัวที่ร้อยละ 1.5 สู่ระดับ 1.197 ล้านล้านบาทได้ (รูปที่ 1)

อย่างไรก็ตาม ด้วยสถานการณ์เศรษฐกิจที่ยังฟื้นตัวไม่ทั่วถึง กอปรกับปัญหาหนี้ครัวเรือนสูงและปัญหาอำนาจซื้อ จึงทำให้อัตราการเติบโตของสินเชื่อเช่าซื้อข้างต้น ยังถือว่าเป็นไปอย่างจำกัด โดยเฉพาะเมื่อเทียบกับช่วง 5 ปีก่อนโควิดที่เห็นอัตราการขยายตัวที่กว่าร้อยละ 6.0 ต่อปี

สถานการณ์หนี้เสียสินเชื่อเช่าซื้อยังเป็นประเด็นที่ต้องเฝ้าระวัง โดยจากฐานข้อมูลของธนาคารแห่งประเทศไทย พบว่า NPLs ของสินเชื่อเช่าซื้อฯ ในระบบธนาคารพาณิชย์ขยับขึ้นจากระดับ 2.23 หมื่นล้านบาท ณ สิ้นปี 2565 คิดเป็นสัดส่วนร้อยละ 1.89 ต่อสินเชื่อเช่าซื้อโดยรวม มาที่ 2.51 หมื่นล้านบาท คิดเป็นสัดส่วนร้อยละ 2.13 ต่อสินเชื่อเช่าซื้อโดยรวม ณ สิ้นปี 2566 (รูปที่ 2)

สำหรับในปี 2567 ศูนย์วิจัยกสิกรไทย คาดว่า ยอดคงค้าง NPLs จะขยับขึ้นต่อเนื่องจาก 2.51 หมื่นล้านบาท มาที่ 2.66 หมื่นล้านบาท ซึ่งเป็นการเพิ่มในอัตราที่ชะลอลงติดต่อกันเป็นปีที่สอง แม้ว่าสินเชื่อ Stage 2 จะอยู่ในระดับค่อนข้างสูงก็ตาม (รูปที่ 3) ทั้งนี้ เนื่องจากมีมุมมองว่าผู้ให้บริการจะเน้นหนักกับการปรับโครงสร้างหนี้มากขึ้น ตามแนวนโยบายของทางการ และมีการตัดขายหนี้เสียต่อเนื่องและรวดเร็ว นอกจากนี้ พฤติกรรมการชำระหนี้ของลูกหนี้ในจังหวะที่มีรายได้เข้ามาเพื่อรักษารถไม่ให้ถูกยึด ก็ทำให้สถานะหนี้ยังไม่ไหลสู่ Stage 3 (NPLs) อย่างรวดเร็วเช่นกัน ปัจจัยต่างๆ ดังกล่าว เมื่อผนวกกับฐานสินเชื่อที่ใหญ่ขึ้น คาดว่าจะทำให้สัดส่วน NPLs ต่อสินเชื่อเช่าซื้อรวมของระบบแบงก์ขยับขึ้นไปที่ร้อยละ 2.22 ต่อสินเชื่อเช่าซื้อโดยรวมในปี 2567 จากร้อยละ 2.13 ในปี 2566

นอกเหนือจากแนวโน้มสินเชื่อและคุณภาพหนี้ข้างต้น ศูนย์วิจัยกสิกรไทยมีมุมมองต่อประเด็นอื่นๆ ที่เกี่ยวข้องกับแนวทางการทำธุรกิจของผู้ให้บริการ ดังนี้

- ผู้ให้บริการสินเชื่อเช่าซื้อหลักอย่างธนาคารพาณิชย์ จะยังคงใช้นโยบายการให้สินเชื่อแบบระมัดระวัง และเน้นกลุ่มลูกค้าศักยภาพที่มีรายได้และกำลังซื้อปานกลาง-สูง ซึ่งรวมถึงรถยนต์ไฟฟ้าเพื่อเป็นรถทางเลือกของครอบครัว โดยอาจมีโปรแกรมสินเชื่อเช่าซื้อแบบปลอดดอกเบี้ยหรือช่วยผ่อนภายใต้ดอกเบี้ยต่ำนานกว่า 1 ปีเพื่อเป็นตัวเลือกสำหรับผู้บริโภค ขณะเดียวกัน คงลดน้ำหนักการปล่อยสินเชื่อลดมือสองลงต่อเนื่อง

- การแข่งขันด้านราคา คาดว่าจะยังคงความเข้มข้นในกลุ่มลูกค้าเป้าหมาย ท่ามกลางการแข่งขันระหว่างผู้ประกอบการที่อยู่ในระดับสูงและฐานลูกค้าศักยภาพที่จำกัด ขณะที่ ทิศทางอัตราดอกเบี้ยในประเทศที่มีแนวโน้มปรับตัวลดลง คงจะส่งผลบวกต่อต้นทุนของผู้ให้บริการ และช่วยทำให้ผู้ให้บริการมีความยืนหยุ่นในการอนุมัติสินเชื่อได้ดีขึ้นกว่าเดิม

- ผู้ให้บริการสินเชื่อเช่าซื้อ อาจเพิ่มการทำตลาดในกลุ่มสินเชื่อรถแลกเงินซึ่งมีผลตอบแทนสูง เพื่อประคองความสามารถในการทำกำไร ท่ามกลางยอดสินเชื่อใหม่ที่เติบโตจำกัด

ปัจจัยติดตาม อยู่ที่กระแสความนิยมของรถยนต์ไฟฟ้า BEV และกฎเกณฑ์จากทางการ โดยที่ผ่านมา ความนิยมของรถ BEV มีผลกระทบต่อความสามารถในการแข่งขันของค่ายรถและกลุ่มผู้ให้บริการสินเชื่อเช่าซื้อของบริษัทรถยนต์ที่เน้นทำการตลาดรถยนต์สันดาปเดิมเป็นหลัก ทำให้ในระยะถัดไป คงต้องจับตาถึงการปรับกลยุทธ์ของผู้ผลิตรถยนต์สันดาป รวมถึงการที่ผู้ผลิตรถยนต์ไฟฟ้า BEV อาจเข้ามารุกตลาดสินเชื่อเช่าซื้อเอง ซึ่งจะมีผลต่อทิศทางการแข่งขันในระยะต่อไป ส่วนหลักเกณฑ์ทางการที่เริ่มทยอยใช้และเป็นประเด็นจับตา ได้แก่ เกณฑ์การปล่อยสินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) ซึ่งน่าจะมีผลบังคับใช้กับผู้ให้บริการสินเชื่อที่ไม่ใช่สถาบันการเงิน เมื่อพ.ร.ฎ. เช่าซื้อฯ มีผลบังคับใช้ โดยศูนย์วิจัยกสิกรไทย มองว่า หลักเกณฑ์ดังกล่าวจะเป็นปัจจัยลบต่อตลาดสินเชื่อเช่าซื้อโดยรวมมากกว่าเป็นเป็นปัจจัยบวก ซึ่งผู้ประกอบการคงต้องวางแผนรับมือ