นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า สัปดาห์ที่ผ่านมา ตลาดการเงินเผชิญความผันผวนสูง หลังเฟดส่งสัญญาณเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง แต่อาจเป็นการขึ้นดอกเบี้ยในอัตราที่ชะลอลง

ในสัปดาห์นี้ เรามองว่า ภาวะตลาดการเงินผันผวนสูงอาจยังคงอยู่ โดยผู้เล่นในตลาดจะรอจับตา รายงานเงินเฟ้อ CPI สหรัฐฯ พร้อมรอลุ้น ผลการเลือกตั้งกลางเทอมสหรัฐฯ (US Midterm Election)

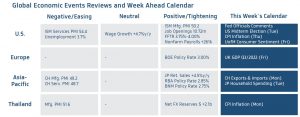

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – รายงานเงินเฟ้อทั่วไป CPI เดือนตุลาคม คือ สิ่งที่ผู้เล่นในตลาดต่างรอจับตาอย่างใกล้ชิด เพื่อประเมินแนวโน้มนโยบายการเงินของเฟด โดยตลาดมองว่า เงินเฟ้อทั่วไป CPI อาจชะลอลงสู่ระดับ 8.0% ตามการชะลอลงของกิจกรรมทางเศรษฐกิจ ส่วนราคาพลังงานก็ทรงตัว ทั้งนี้ ผู้เล่นในตลาดจะให้ความสำคัญต่อ เงินเฟ้อพื้นฐาน Core CPI โดยหาก Core CPI ชะลอลงสู่ระดับ 6.5% (คิดเป็นการเพิ่มขึ้นราว +0.5% จากเดือนก่อนหน้า) หรือต่ำกว่านั้น ก็อาจสะท้อนว่า เงินเฟ้อ โดยเฉพาะเงินเฟ้อพื้นฐานมีแนวโน้มชะลอตัวลงต่อเนื่อง ทำให้ผู้เล่นในตลาดยิ่งมั่นใจว่า เฟดอาจพิจารณาชะลอการเร่งขึ้นดอกเบี้ยในการประชุมครั้งถัดๆ ไป อย่างไรก็ดี ผู้เล่นในตลาดจะรอประเมินแนวโน้มนโยบายการเงินของเฟด ผ่านถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด (ส่วนใหญ่เป็น FOMC Voting Members) รวมถึงคาดการณ์เงินเฟ้อระยะสั้น 1 ปี และ ระยะปานกลาง 5 ปี จากรายงานดัชนีความเชื่อมั่นผู้บริโภคโดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment Survey) โดยผู้เล่นในตลาดต่างคาดหวังว่า บรรดาเจ้าหน้าที่เฟดอาจทยอยส่งสัญญาณพร้อมชะลอการเร่งขึ้นดอกเบี้ย รวมถึงหวังว่า ตัวเลขคาดการณ์เงินเฟ้อสหรัฐฯ จะปรับตัวลดลงต่อเนื่องจากผลสำรวจในครั้งก่อน อนึ่ง นอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว ผู้เล่นในตลาดจะรอจับตาผลการเลือกตั้งกลางเทอม (Midterm Election) ซึ่งคะแนนความนิยม (Approval Rating) ของประธานาธิบดีโจ ไบเดน ได้ปรับตัวลดลงสู่ระดับที่ต่ำ เมื่อเทียบกับประธานาธิบดีคนก่อนๆ ท่ามกลางปัญหาค่าครองชีพสูง/ภาวะเงินเฟ้อสูง รวมถึงสถานการณ์สงครามรัสเซีย-ยูเครนที่ยังคงยืดเยื้อ แม้ว่ารัฐบาลสหรัฐฯ จะให้การสนับสนุนทางฝั่งยูเครนก็ตาม ทำให้ผลสำรวจส่วนใหญ่ต่างชี้ว่า พรรคเดโมแครตของประธานาธิบดีโจ ไบเดน อาจสูญเสียเสียงข้างมากในสภาผู้แทน (the House of Representatives) ซึ่งพรรครีพลับริกันต้องการได้ที่นั่งเพิ่มขึ้นเพียง 5 ที่นั่ง โดยในอดีตที่ผ่านมา เงินดอลลาร์มักจะแข็งค่าขึ้นราว +4% ได้ในระยะสั้น หากพรรคของประธานาธิบดี สูญเสียเสียงข้างมากในสภาผู้แทนหรือวุฒิสภา (the Senates) อย่างไรก็ดี ผลการเลือกตั้งกลางเทอมอาจใช้เวลานับคะแนนหลายวัน โดยเฉพาะในรัฐที่เริ่มนับคะแนนจากทางไปรษณีย์ช้า ทำให้ตลาดการเงินอาจผันผวนไปตาม ความไม่แน่ของผลการเลือกตั้งได้ในสัปดาห์นี้

▪ ฝั่งยุโรป – ตลาดประเมินว่า ปัญหาค่าครองชีพที่สูงจากผลกระทบของภาวะเงินเฟ้อสูงเป็นประวัติการณ์ รวมถึงผลกระทบจากการเร่งขึ้นดอกเบี้ยนโยบายของธนาคารกลางอังกฤษ (BOE) จะส่งผลให้เศรษฐกิจอังกฤษในเดือนกันยายนหดตัวต่อเนื่อง -0.4%m/m ทำให้ในไตรมาสที่ 3 เศรษฐกิจจะหดตัวกว่า -0.5% จากไตรมาสก่อนหน้า สะท้อนว่าเศรษฐกิจอังกฤษอาจเข้าสู่ภาวะเศรษฐกิจถดถอย สอดคล้องกับการประเมินของ BOE ล่าสุดที่คาดว่าภาวะเศรษฐกิจถดถอยจะเริ่มในไตรมาสที่ 3 ปีนี้ ไปจนถึง ไตรมาสที่ 2 ของปี 2024 โดยเศรษฐกิจอาจปรับตัวลงจากจุดสูงสุดถึงจุดต่ำสุดราว -3% (ทั้งนี้ การหดตัวของเศรษฐกิจก็อาจดีกว่า การหดตัวเกือบ -7% ในช่วงวิกฤต GFC ปี 2008)

▪ ฝั่งเอเชีย – ตลาดคาดว่าการทยอยเปิดประเทศของญี่ปุ่นจะช่วยหนุนให้การใช้จ่ายของครัวเรือน (Household Spending) ในเดือนกันยายน ปรับตัวขึ้น +1.7%m/m จากที่หดตัวกว่า -1.7% ในเดือนก่อนหน้า อย่างไรก็ดี ภาวะเงินเฟ้อสูงที่กดดันรายได้แท้จริงของครัวเรือนอาจส่งผลให้การใช้จ่ายชะลอตัวลงในอนาคตได้ ส่วนในฝั่งจีน ตลาดประเมินว่า ภาพเศรษฐกิจในประเทศที่ยังดูซบเซาจากผลกระทบของนโยบาย Zero COVID อาจสะท้อนผ่าน ยอดการนำเข้า (Imports) เดือนตุลาคมที่อาจ “ไม่เปลี่ยนแปลง” จากช่วงเวลาเดียวกันของปีก่อน หรือ อาจหดตัวลง ส่วนในภาพการส่งออก (Exports) นั้นก็อาจขยายตัวเพียง +4.3%y/y กดดันโดยการชะลอตัวลงของเศรษฐกิจโลก รวมถึงระดับฐานยอดการส่งออกที่สูงในปีก่อนหน้า

▪ ฝั่งไทย – เราคาดว่าระดับฐานราคาที่อยู่ในระดับสูงในปีก่อนหน้าจะส่งผลให้อัตราเงินเฟ้อทั่วไป CPI เดือนตุลาคม ชะลอลงสู่ระดับ 6.1% อนึ่ง ผลกระทบจากอุทกภัยในหลายพื้นที่จะหนุนราคาสินค้าเกษตรให้อยู่ในระดับสูงต่อเนื่อง นอกจากนี้ราคาน้ำมันเชื้อเพลิงก็มีการปรับตัวขึ้นราว +0.7% จากเดือนก่อนหน้า

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า ทิศทางเงินบาทอาจแข็งค่าใกล้โซนแนวรับในช่วงต้นสัปดาห์เช่นกัน ซึ่งต้องจับตาแนวโน้มราคาทองคำว่าจะสามารถปรับตัวขึ้นและยืนเหนือระดับ 1,700 ดอลลาร์ต่อออนซ์ได้หรือไม่ แม้เงินบาทอาจพลิกกลับมาอ่อนค่า หากเงินดอลลาร์แข็งค่าขึ้นปลายสัปดาห์ แต่เรามองว่า เงินบาทจะไม่อ่อนค่าไปมาก เพราะนักลงทุนต่างชาติอาจยังคงเข้ามาซื้อสินทรัพย์ไทยสุทธิ (แต่ฟันด์โฟลว์นักลงทุนต่างชาติอาจไหลเข้าน้อยลงจากสัปดาห์ก่อนที่นักลงทุนต่างชาติซื้อสินทรัพย์ไทยสุทธิราว 2.8 หมื่นล้านบาท)

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์ อาจย่อตัวลงได้บ้างต้นสัปดาห์ หลังตลาดกลับมาเปิดรับความเสี่ยง (Risk-On) และคาดหวังว่าเฟดจะชะลอการเร่งขึ้นดอกเบี้ย ทว่าในช่วงปลายสัปดาห์ เงินดอลลาร์มีโอกาสกลับมาแข็งค่าขึ้น หากเงินเฟ้อไม่ได้ชะลอลงตามคาด รวมถึงผลการเลือกตั้งกลางเทอมชี้ว่าความวุ่นวายการเมืองสหรัฐฯ อาจเพิ่มสูงขึ้น

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 37.00-37.80 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 37.25-37.55 บาท/ดอลลาร์