แม้ภาคบริการช่วยหนุนการเติบโตในระยะนี้ แต่เครื่องชี้หลายรายการยังสะท้อนความอ่อนแอของการฟื้นตัวทางเศรษฐกิจวิกฤตธนาคาร Silicon Valley Bank (SVB) สร้างความวิตกต่อภาคการเงินและเพิ่มความเสี่ยงที่โมเมนตัมทางเศรษฐกิจของสหรัฐที่เป็นลบมากขึ้นอาจนำไปสู่การยุติวงจรดอกเบี้ยขาขึ้นในช่วงครึ่งปีหลัง ในเดือนเมษายน แม้ว่าดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคการผลิตและบริการขั้นต้นปรับตัวขึ้นสู่ระดับสูงสุดในรอบ 11 เดือนที่ 53.5 โดยดัชนี PMI ภาคการผลิตขั้นต้นพลิกกลับมาอยู่ในโซนขยายตัวที่ 50.4 สูงสุดในรอบ 6 เดือน ขณะที่ดัชนี PMI ภาคบริการขั้นต้นสูงสุดในรอบ 11 เดือนที่ 53.7 อย่างไรก็ตาม ในส่วนของดัชนีชี้นำเศรษฐกิจ (Leading Economic Index: LEI) ปรับตัวลง 1.2% สู่ระดับ 108.4 ในเดือนมีนาคม ทำระดับต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2563

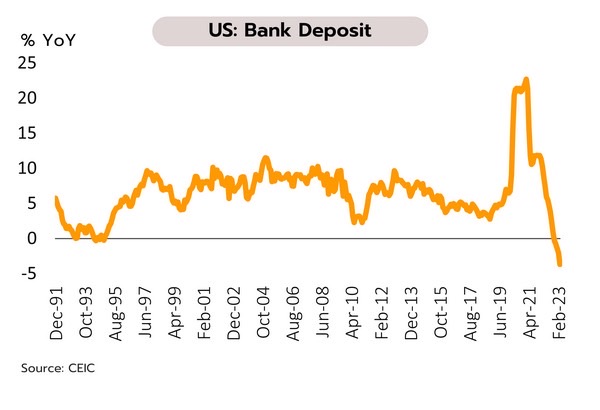

โอกาสในการเกิดภาวะถดถอยทางเศรษฐกิจของสหรัฐมีแนวโน้มเพิ่มสูงขึ้นหลังดัชนีชี้นำที่สำคัญต่างๆ เริ่มชี้ให้เห็นถึงโมเมนตัมการเติบโตที่ทยอยปรับตัวลงอย่างมีนัยสำคัญ อาทิ ดัชนีค้าปลีกที่โตช้าสุดนับตั้งแต่เดือนมิถุนายน 2563 ดัชนีความเชื่อมั่นผู้บริโภคที่อยู่ในระดับต่ำใกล้เคียงกับช่วงวิกฤตทางการเงินปี 2551 ดัชนีราคาบ้านที่ซบเซา รวมถึงการปรับตัวลงที่ต่อเนื่องของดัชนีชี้นำเศรษฐกิจ (LEI) สู่จุดต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2563 นอกจากนี้ การลดลงของปริมาณเงินฝากธนาคารในสหรัฐที่เร็วสุดเป็นประวัติการณ์ (-3.67% YoY ในเดือนมีนาคม) คาดว่าจะเป็นปัจจัยที่ส่งผลให้มาตรฐานการปล่อยสินเชื่อมีแนวโน้มเข้มงวดมากขึ้นในอนาคตและกดดันกิจกรรมทางเศรษฐกิจในภาพรวม ทั้งนี้ วิจัยกรุงศรีประเมินว่าธนาคารกลางสหรัฐ (เฟด) อาจปรับขึ้นอัตราดอกเบี้ยอีกเพียง 1 ครั้งในการประชุมเดือนพฤษภาคมที่ 0.25% สู่ระดับ 5.00-5.25% ก่อนส่งสัญญาณยุติวงจรดอกเบี้ยขาขึ้นในช่วงครึ่งปีหลังเพื่อให้มีความสอดคล้องกับภาพรวมเศรษฐกิจสหรัฐที่มีทิศทางชะลอตัวลง

ผลกระทบจากอัตราเงินเฟ้อและดอกเบี้ยที่สูงสะท้อนภาพความเสี่ยง stagflation ในยูโรโซน ในเดือนเมษายน ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคการผลิตและบริการขั้นต้น ปรับตัวขึ้นสู่ 54.4 ซึ่งสูงสุดในรอบ 11 เดือน โดยดัชนี PMI ภาคบริการขั้นต้นอยู่ที่ 56.6 ขยายตัวต่อเนื่องเป็นเดือนที่ 4 อย่างไรก็ตาม ดัชนี PMI ภาคการผลิตขั้นต้นลดลงสู่ 45.5 ต่ำสุดนับตั้งแต่วิกฤตโควิดในปี 2563 ด้านอัตราเงินเฟ้อทั่วไปเดือนมีนาคมอยู่ที่ +6.9% YoY ชะลอลงจากเดือนก่อนหน้าที่ 8.5% ขณะที่อัตราเงินเฟ้อพื้นฐานสูงสุดเป็นประวัติการณ์ที่ 5.7% YoY จากเดือนก่อนหน้าที่ 5.6% ส่วนดัชนีความเชื่อมั่นผู้บริโภคยังคงหดตัวต่อเนื่องที่ระดับ -17.5 ในเดือนเมษายน

จากแรงกดดันของระดับอัตราดอกเบี้ยที่ปรับเพิ่มขึ้นและเงินเฟ้อที่ยังคงอยู่ในระดับสูง ส่งผลให้ความต้องการสินเชื่อของภาคครัวเรือนและภาคธุรกิจยังคงลดลงต่อเนื่องสอดคล้องกับปริมาณเงินฝากธนาคารในยุโรปที่ปรับตัวลงต่อเป็นเดือนที่สอง โดยในเดือนกุมภาพันธ์ปริมาณเงิน M1 หดตัวลงเร็วสุดเป็นประวัติการณ์ที่ 2.7% YoY ในขณะที่ปริมาณเงิน M3 มีอัตราการเติบโตช้าที่สุดนับตั้งแต่เดือนตุลาคม 2557 สะท้อนให้เห็นถึงกิจกรรมทางเศรษฐกิจในภาพรวมที่มีแนวโน้มชะลอลงอย่างมีนัยสำคัญในช่วงครึ่งปีหลังตามความเสี่ยง stagflation ที่สูงขึ้น ทั้งนี้ วิจัยกรุงศรีประเมินว่าการอุปโภคบริโภคในยุโรปยังคงมีทิศทางชะลอตัวต่อเนื่องผ่านการปรับตัวลงของรายได้ที่แท้จริงสุทธิและความเชื่อมั่นผู้บริโภคที่ยังคงอยู่ในระดับต่ำ เช่นเดียวกับภาพรวมการส่งออกและการลงทุนภาคเอกชนที่ยังคงมีทิศทางอ่อนแอสะท้อนจากดัชนี PMI ภาคการผลิตที่ยังคงหดตัวต่อเนื่องเป็นเดือนที่ 10 ติดต่อกัน

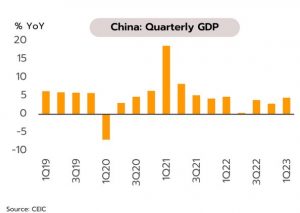

เศรษฐกิจจีนไตรมาสแรกเติบโตดีกว่าคาดนำโดยการใช้จ่ายภายในประเทศ แต่เครื่องชี้หลายตัวส่งสัญญาณความเปราะบางของการฟื้นตัว ตัวเลข GDP ในไตรมาสแรกขยายตัว 4.5% ดีกว่าตลาดคาดที่ 4.0% และเร่งขึ้นจาก 2.9% ในไตรมาส 4 การผ่อนคลายมาตรการคุมโควิดตั้งแต่ปลายปีที่ผ่านมาช่วยหนุนให้การใช้จ่ายในประเทศปรับดีขึ้น โดยในเดือนมีนาคม ยอดค้าปลีกเติบโตสูง 10.6% YoY ซึ่งขยายตัวมากสุดนับตั้งแต่กลางปี 2564 จากที่โตเพียง 3.5% ในช่วง 2 เดือนแรกของปี ขณะเดียวกันอัตราการว่างงานลดลงเหลือ 5.3% จาก 5.6% ในเดือนกุมภาพันธ์ ด้านการส่งออกขยายตัว 14.8% หลังจากหดตัวติดต่อกัน 5 เดือน

แม้เศรษฐกิจจีนมีแนวโน้มขยายตัวเร่งขึ้นในช่วงครึ่งปีแรกท่ามกลางผลบวกจากการเปิดประเทศและ pent-up demand แต่เครื่องชี้ทางเศรษฐกิจหลายตัวสะท้อนความเปราะบางของการฟื้นตัว อาทิ การผลิตภาคอุตสาหกรรมเติบโตเพียง 3.9% YoY ในเดือนมีนาคม สอดคล้องกับดัชนี PMI ภาคการผลิตที่ร่วงลงจากเดือนก่อนสู่ระดับ 50 ซึ่งเป็นระดับที่ไม่มีการเติบโต ส่วนการผลิตเซมิคอนดักเตอร์และสมาร์ทโฟนในไตรมาสแรกหดตัวมากถึง 15% และ 13.8% ตามลำดับ ด้านการลงทุนในภาคอสังหาริมทรัพย์หดตัวต่อเนื่องที่ 5.8% ส่วนอัตราเงินเฟ้อลดลงเหลือเพียง 0.7% ในเดือนมีนาคม ตัวเลขเหล่านี้บ่งชี้ถึงความอ่อนแอในภาคการผลิต ภาคอสังหาริมทรัพย์ รวมถึงอุปสงค์ภายในประเทศ ซึ่งอาจทำให้การเติบโตทางเศรษฐกิจชะลอลงในช่วงครึ่งปีหลัง

เศรษฐกิจไทย

การลงทุนของภาคธุรกิจอาจได้แรงหนุนจากความเชื่อมั่นภาคอุตสาหกรรมที่ปรับดีขึ้นและการไหลเข้าของเงินลงทุนจากต่างประเทศ

ดัชนีความเชื่อมั่นภาคอุตสาหกรรมเดือนมีนาคมเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 10 ปี นับเป็นสัญญาณที่ดีต่อการผลิตภาคอุตสาหกรรม ดัชนีความเชื่อมั่นภาคอุตสาหกรรมปรับขึ้นต่อเนื่องเป็นเดือนที่ 3 สู่ระดับสูงสุดนับตั้งแต่เดือนมกราคม 2556 อยู่ที่ 97.8 จาก 96.2 ในเดือนก่อน ปัจจัยบวกจากการขยายตัวของอุปสงค์ในประเทศ กำลังซื้อในภูมิภาคที่ได้แรงหนุนจากรายได้ภาคเกษตรปรับตัวเพิ่ม กอปรกับการท่องเที่ยวที่ฟื้นตัวต่อเนื่อง นอกจากนี้ ยังมีภาคการก่อสร้างที่ขยายตัวส่งผลดีต่ออุตสาหกรรมที่เกี่ยวข้อง อย่างไรก็ตาม ผู้ประกอบการยังมีความกังวลต่อปัญหาต้นทุนการผลิตสูง โดยเฉพาะราคาวัตถุดิบและค่าไฟฟ้า ขณะที่ราคาพลังงานยังคงผันผวน ดอกเบี้ยที่มีทิศทางปรับขึ้นอาจกระทบผู้ประกอบการ SME

สัญญาณเชิงบวกจากความเชื่อมั่นที่ปรับดีขึ้นต่อเนื่อง คาดว่าจะช่วยหนุนให้ผู้ประกอบการเพิ่มการผลิตและขยายการลงทุนในภาคอุตสาหกรรมที่ได้รับอานิสงส์จากการเติบโตของอุปสงค์ในประเทศ และการฟื้นตัวของภาคท่องเที่ยว ท่ามกลางภาคส่งออกที่อ่อนแอ โดยข้อมูลล่าสุดดัชนีผลผลิตภาคอุตสาหกรรมเดือนกุมภาพันธ์หดตัวต่อเนื่องเป็นเดือนที่ 5 ที่ -2.7% YoY ตามการลดลงของกลุ่มอุตสาหกรรมเพื่อส่งออกที่ได้รับผลกระทบจากการชะลอตัวของอุปสงค์จากประเทศคู่ค้าสำคัญโดยเฉพาะสหรัฐและยุโรป ขณะที่อุตสาหกรรมการผลิตที่ยังเติบโตได้ อาทิ ปิโตรเลียม ยานยนต์ และกลุ่มอาหารและเครื่องดื่ม นอกจากนี้ กิจกรรมทางเศรษฐกิจในประเทศที่ได้ปัจจัยบวกจากการเลือกตั้งและการมีช่วงวันหยุดยาวในเดือนเมษายนและพฤษภาคม คาดว่าจะเป็นแรงหนุนให้การผลิตในกลุ่มอุตสาหกรรมที่เกี่ยวข้องกับกิจกรรมทางเศรษฐกิจภายในประเทศ

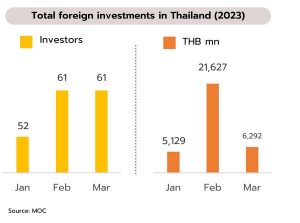

เงินลงทุนจากต่างประเทศไตรมาสแรกเติบโต 25% นำโดยญี่ปุ่นและจีน ล่าสุดกระทรวงพาณิชย์รายงานว่าภายใต้พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว พ.ศ.2542 มีการอนุญาตให้คนต่างชาติประกอบธุรกิจในช่วงไตรมาสแรกของปี 2566 จำนวน 174 ราย (+19%YoY) เงินลงทุนรวม 33,048 ล้านบาท (+25%) โดยประเทศที่เข้ามาลงทุนที่สำคัญ ได้แก่ ญี่ปุ่น (46 ราย เงินลงทุน 12,712 ล้านบาท) สิงคโปร์ (30 ราย, 4,507 ล้านบาท) สหรัฐ (25 ราย, 1,687 ล้านบาท) จีน (10 ราย, 10,987 ล้านบาท) และสมาพันธ์รัฐสวิส (9 ราย, 1,677 ล้านบาท)

การลงทุนจากต่างประเทศล่าสุดในเดือนมีนาคมแม้ลดลงจากเดือนก่อน โดยมีมูลค่าเงินลงทุนอยู่ที่ 6,292 ล้านบาท เทียบกับ 21,267 ล้านบาทในเดือนกุมภาพันธ์ แต่ส่วนหนึ่งเนื่องจากการลงทุนจากจีนที่เร่งขี้นมากในเดือนกุมภาพันธ์เดือนเดียวที่ 10,439 ล้านบาท และเมื่อเทียบกับเดือนมกราคมที่มีมูลค่าเงินลงทุนอยู่ที่ 5,129 ล้านบาท ยังชี้ว่าการลงทุนจากต่างประเทศมีแนวโน้มในทางที่ปรับดีขึ้นโดยภาพรวมไตรมาสแรกยังเติบโต 25% YoY นอกจากนี้ ล่าสุดทางเลขาธิการคณะกรรมการส่งเสริมการลงทุน (BOI) ระบุว่าบริษัท ฉางอัน ออโตโมบิล ผู้ผลิตรถยนต์รายใหญ่อันดับ 4 ของจีน ตัดสินใจลงทุนจัดตั้งโรงงานผลิตรถยนต์อีวีในไทย ซึ่งจะเป็นการลงทุนครั้งใหญ่เป็นแห่งแรกนอกประเทศจีน ด้วยเงินลงทุน 9,800 ล้านบาท วางแผนจะยื่นขอรับการส่งเสริมภายในเดือนพฤษภาคมนี้

ข้อมูลเพิ่มเติม

วิจัยกรุงศรี: https://www.krungsri.com/th/research/home

อีเมล: krungsri.research@Krungsri.com

สมัครสมาชิกวิจัยกรุงศรี