สัปดาห์ที่ผ่านมา ตลาดการเงินเดินหน้าเปิดรับความเสี่ยง (Risk-On) จากรายงานผลกำไรของบริษัทจดทะเบียนที่ดีกว่าคาดและตลาดเริ่มคลายกังวลโอกาสเฟดเร่งขึ้นดอกเบี้ยรุนแรง ในสัปดาห์นี้ เรามองว่า ผลการประชุมของธนาคารกลางสหรัฐฯ (FOMC Meeting) รวมถึงรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ (GDP Q2/2022) และรายงานผลประกอบการของบริษัทจดทะเบียนโดยเฉพาะหุ้นเทคฯ ใหญ่ จะเป็นปัจจัยสำคัญที่กำหนดทิศทางตลาดการเงินในช่วงนี้

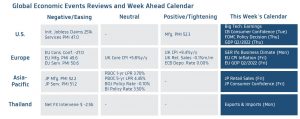

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

ฝั่งสหรัฐฯ – ตลาดมองว่า รายงานข้อมูลเศรษฐกิจสหรัฐฯ ในสัปดาห์นี้ อาจสะท้อนภาพการชะลอตัวของเศรษฐกิจมากขึ้น อาทิ ดัชนีความเชื่อมั่นผู้บริโภคโดย Conference Board (Consumer Confidence) ในเดือนกรกฎาคม ที่จะลดลงต่อเนื่องสู่ระดับ 96.9 จุด กดดันโดยภาวะเงินเฟ้อสูงและดอกเบี้ยที่สูงขึ้น นอกจากนี้ เศรษฐกิจสหรัฐฯ ในไตรมาสที่ 2 อาจขยายตัวเพียง +0.5%q/q จากผลกระทบของภาวะเงินเฟ้อสูงและผลกระทบจากสงครามรัสเซีย-ยูเครน ทว่า Atlanta Fed ประเมินว่า เศรษฐกิจสหรัฐฯ ก็มีโอกาสหดตัว -1.6%q/q ในไตรมาสที่ 2 ทำให้เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะ Technical Recession (เศรษฐกิจหดตัวสองไตรมาสติดต่อกัน) ทั้งนี้ เราคาดว่า แนวโน้มเศรษฐกิจที่ชะลอตัวลงมากขึ้น กอปรกับเงินเฟ้อคาดการณ์ระยะปานกลางที่ลดลงต่อเนื่อง จะทำให้เฟดตัดสินใจขึ้นดอกเบี้ยนโยบายเพียง 0.75% สู่ระดับ 2.25-2.50% ซึ่งเรามองว่า หากเฟดไม่ได้ส่งสัญญาณพร้อมเร่งขึ้นดอกเบี้ยรุนแรงต่อเนื่อง ก็อาจบอกได้ว่า นโยบายการเงินเฟดได้มาถึงจุด Peak Hawkishness เป็นที่เรียบร้อย ซึ่งจะเป็นปัจจัยที่กดดันให้เงินดอลลาร์ทยอยอ่อนค่าลงได้ และนอกเหนือจากผลการประชุมเฟดและรายงานข้อมูลเศรษฐกิจสำคัญดังกล่าว ผู้เล่นในตลาดจะรอติดตามรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะหุ้นเทคฯ ใหญ่ อย่าง Meta (Facebook), Amazon, Apple, Alphabet (Google), และ Microsoft เป็นต้น โดยเราคาดว่า ตลาดพร้อมเดินหน้าเปิดรับความเสี่ยงมากขึ้น หากผลประกอบการบริษัทจดทะเบียนโดยรวมออกมาดีกว่าคาด

ฝั่งยุโรป – ความกังวลวิกฤติพลังงานที่อาจเกิดขึ้น หากรัสเซียลดหรือยุติการส่งแก๊สธรรมชาติให้กับยุโรป รวมถึงปัญหาเงินเฟ้อสูง อาจยิ่งกดดันให้ดัชนีความเชื่อมั่นภาคธุรกิจของเยอรมนี (Ifo Business Climate) ในเดือนกรกฎาคม ดิ่งลงต่อเนื่องสู่ระดับ 90 จุด นอกจากนี้ แนวโน้มเศรษฐกิจยุโรปอาจยิ่งดูแย่ลงได้ หากเศรษฐกิจในไตรมาสที่ 2 ขยายตัวเพียง +0.1%q/q หรือราว +3.4%y/y ชะลอตัวลงจาก +0.6%q/q หรือ +5.4%y/y ในไตรมาสแรกของปีนี้ ซึ่งสาเหตุหลักมาจากผลกระทบของสงครามรัสเซีย-ยูเครน รวมถึงปัญหาเงินเฟ้อสูง อนึ่ง นักวิเคราะห์เริ่มคาดว่า แรงกดดันต่อเงินเฟ้อของยูโรโซนอาจเริ่มลดลงในเดือนกรกฎาคม ตามการปรับตัวลดลงของราคาสินค้าพลังงาน ทำให้อัตราเงินเฟ้อทั่วไป (CPI) อาจชะลอเหลือ 8.5% ทว่าระดับดังกล่าวก็ยังสูงกว่าเป้าหมายของธนาคารกลางยุโรป (ECB) ที่ 2% ไปมาก ทำให้ ECB ยังมีแนวโน้มเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง

ฝั่งเอเชีย – ตลาดประเมินว่า ยอดค้าปลีก (Retail Sales) ของญี่ปุ่นในเดือนมิถุนายน จะขยายตัว 0.2%m/m จากอานิสงส์ของการทยอยผ่อนคลายมาตรการ Lockdown ทว่า ยอดผู้ติดเชื้อ COVID-19 ที่พุ่งสูงขึ้นในช่วงนี้ อาจกดดันความเชื่อมั่นผู้บริโภค (Consumer Confidence) ในเดือนกรกฎาคม จนลดลงสู่ระดับ 31 จุด และอาจกระทบต่อแนวโน้มยอดค้าปลีกในอนาคตได้ในที่สุด

ฝั่งไทย – ตลาดมองว่า ยอดการส่งออก (Exports) ในเดือนมิถุนายนอาจโตราว +10%y/y ทว่า ราคาสินค้าพลังงานรวมถึงผลจากการอ่อนค่าของเงินบาทจะยิ่งหนุนให้ยอดการนำเข้า (Imports) เพิ่มสูงขึ้น +19%y/y ทำให้ ดุลการค้ายังคงขาดดุลราว 1.2 พันล้านดอลลาร์ และเป็นอีกปัจจัยที่กดดันดุลบัญชีเดินสะพัดในช่วงนี้

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทมีโอกาสแข็งค่าขึ้นบ้าง ตามการอ่อนค่าลงของเงินดอลลาร์ แต่ต้องระวังความผันผวนในช่วงการประชุมเฟด ซึ่งตลาดการเงินไทยนั้นปิดทำการ ทำให้ปริมาณการซื้อขายอาจเบาบางลงกว่าปกติ

ทั้งนี้ เราคงมุมมองเดิมว่า เงินบาทจะไม่อ่อนค่ารุนแรง หากจีนไม่ได้ใช้มาตรการ Lockdown อีกครั้ง นอกจากนี้ เงินบาทอาจได้แรงหนุนจาก แรงซื้อหุ้นไทยจากนักลงทุนต่างชาติ และโฟลว์ขายทำกำไรการรีบาวด์ของราคาทองคำรวมถึง มุมมองของผู้เล่นบางส่วนที่เริ่มกลับมาเก็งกำไรการแข็งค่าของเงินบาท (Long THB) ท่ามกลางความหวังการฟื้นตัวของการท่องเที่ยวจากต่างชาติที่เริ่มส่งสัญญาณฟื้นตัวได้ดีกว่าคาด

ในส่วนเงินดอลลาร์นั้น เราประเมินว่า เงินดอลลาร์อาจจบรอบขาขึ้นแล้ว หากเฟดขึ้นดอกเบี้ย 0.75% ตามคาดและไม่ได้ส่งสัญญาณพร้อมเร่งขึ้นดอกเบี้ยรุนแรง (Peak Hawkishness ของเฟดได้ผ่านไปแล้ว) อย่างไรก็ดี เงินดอลลาร์อาจพอได้แรงหนุนจากภาวะปิดรับความเสี่ยง (Risk-Off) หากตลาดผิดหวังกับรายงานผลประกอบการและข้อมูลเศรษฐกิจยุโรปแย่กว่าคาด (กดดันเงินยูโร EUR อ่อนค่าลง)

ทั้งนี้ ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ดังจะเห็นได้จากความผันผวนของเงินบาทที่สูงกว่าค่าเฉลี่ยในรอบ 10 ปี ที่ระดับ +2 S.D. (Standard Deviation) เราแนะนำว่า ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 36.30-36.90 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 36.50-36.70 บาท/ดอลลาร์

พูน พานิชพิบูลย์

นักกลยุทธ์ตลาดเงินตลาดทุน

Krungthai GLOBAL MARKETS

ธนาคารกรุงไทย