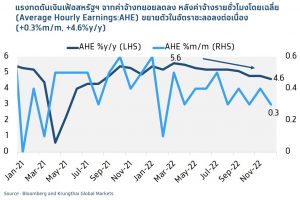

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า สัปดาห์ที่ผ่านมา ตลาดการเงินเปิดรับความเสี่ยงมากขึ้น หลังการเติบโตของค่าจ้างในสหรัฐฯ ชะลอลงมากกว่าคาด ทำให้ตลาดมั่นใจแนวโน้มเงินเฟ้อชะลอตัวต่อเนื่อง หนุนโอกาสเฟดชะลอการเร่งขึ้นดอกเบี้ย

ในสัปดาห์นี้ เรามองว่า ทิศทางนโยบายการเงินเฟด ยังคงเป็นปัจจัยสำคัญต่อตลาด โดยต้องติดตาม รายงานเงินเฟ้อ CPI สหรัฐฯ และ ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะประธานเฟด Jerome Powell

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ทิศทางนโยบายการเงินเฟดยังคงเป็นปัจจัยสำคัญต่อตลาดการเงินสหรัฐฯ ทำให้ผู้เล่นในตลาดจะรอประเมินรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ โดยเฉพาะ รายงานอัตราเงินเฟ้อ CPI เดือนธันวาคม โดยตลาดประเมินว่า อัตราเงินเฟ้อทั่วไป อาจชะลอลงสู่ระดับ 6.5% จากระดับ 7.1% ในเดือนก่อนหน้า ตามการปรับตัวลดลงของราคาพลังงาน, ปัญหา Supply Chain ที่คลี่คลายลง รวมถึงการปรับตัวลดลงต่อเนื่องของราคาสินค้าและบริการหลายรายการตามการชะลอตัวลงของเศรษฐกิจสหรัฐฯ นอกจากนี้ อัตราเงินเฟ้อพื้นฐาน (Core CPI) ซึ่งไม่รวมผลของราคาอาหารและพลังงาน ก็จะชะลอลงสู่ระดับ 5.7% จากระดับ 6.0% ในเดือนก่อนหน้า ซึ่งภาพดังกล่าวอาจทำให้ผู้เล่นในตลาดมีความสบายใจมากขึ้นว่า เงินเฟ้อสหรัฐฯ มีแนวโน้มชะลอตัวลง จนอาจทำให้เฟดพิจารณาชะลอการขึ้นดอกเบี้ยในอนาคต เหลือ +0.25% (ลดลงจาก +0.50% ในการประชุมเดือนธันวาคม) อย่างไรก็ดี ผู้เล่นในตลาดจะรอประเมินแนวโน้มการปรับนโยบายการเงินของเฟด ผ่านถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะ ประธานเฟด Jerome Powell ซึ่งเรามองว่า หากในช่วงนี้ ตลาดการเงินเปิดรับความเสี่ยง (Risk-On) จากความหวังว่าเฟดจะชะลอการขึ้นดอกเบี้ย บรรดาเจ้าหน้าที่เฟดก็อาจพยายามปรับลดความคาดหวังดังกล่าวของผู้เล่นในตลาด ด้วยการส่งสัญญาณเน้นย้ำจุดยืนว่า เฟดจำเป็นต้องขึ้นดอกเบี้ยต่อเนื่องและอาจคงอัตราดอกเบี้ยนโยบายในระดับสูงจนกว่าเฟดจะคุมปัญหาเงินเฟ้อได้สำเร็จ

▪ ฝั่งยุโรป – รายงานข้อมูลเศรษฐกิจยุโรปในช่วงที่ผ่านมาส่วนใหญ่ออกมาดีกว่าคาด อีกทั้งแนวโน้มเงินเฟ้อ CPI ก็ชะลอลงชัดเจนมากขึ้น ทำให้บรรดานักลงทุนสถาบันและนักวิเคราะห์อาจมีมุมมองที่ดีขึ้นต่อแนวโน้มเศรษฐกิจและตลาดการเงินยุโรป สะท้อนผ่านดัชนีความเชื่อมั่นนักลงทุนโดย Sentix (Investor Confidence) เดือนมกราคม ที่จะปรับตัวขึ้นสู่ระดับ -18 จุด

▪ ฝั่งเอเชีย – การค้าระหว่างประเทศของจีนในเดือนธันวาคม อาจยังคงซบเซาต่อเนื่อง กดดันโดยผลกระทบของการระบาด COVID-19 ในจีน โดยตลาดประเมินว่า ยอดการส่งออก (Exports) ของจีนในเดือนธันวาคม อาจหดตัวกว่า -12%y/y ตามการชะลอตัวของเศรษฐกิจโลกและปัญหาในภาคการผลิตท่ามกลางสถานการณ์การระบาด COVID-19 ส่วนยอดการนำเข้า (Imports) ก็อาจหดตัวราว -10%y/y อย่างไรก็ดี แม้ว่ารายงานข้อมูลเศรษฐกิจจีนจะยังไม่สดใส แต่ผู้เล่นในตลาดอาจมองข้ามรายงานข้อมูลเศรษฐกิจดังกล่าว จากความหวังว่า การทยอยผ่อนคลายมาตรการควบคุมการระบาดและการเตรียมมาตรการกระตุ้นเศรษฐกิจของทางการจีนอาจทำให้เศรษฐกิจจีนฟื้นตัวดีขึ้นต่อเนื่อง ซึ่งภาพดังกล่าวได้สะท้อนผ่านการปรับตัวขึ้นต่อเนื่องของตลาดหุ้นจีนและตลาดหุ้นฮ่องกง รวมถึงการแข็งค่าของเงินหยวน (CNY) ในส่วนนโยบายการเงิน ตลาดคาดว่า ธนาคารกลางเกาหลีใต้ (BOK) อาจเดินหน้าขึ้นดอกเบี้ย +0.25% สู่ระดับ 3.50% หลังเงินเฟ้อยังอยู่ในระดับสูงราว 5.0% เมื่อเทียบกับเป้าหมายที่ 2.0%

▪ ฝั่งไทย – เราประเมินว่า ความเชื่อมั่นผู้บริโภคในเดือนธันวาคมมีแนวโน้มปรับตัวดีขึ้นต่อเนื่องสู่ระดับ 49.5 จุด ท่ามกลางความหวังการฟื้นตัวดีขึ้นของเศรษฐกิจ หลังนักท่องเที่ยวต่างชาติเดินทางเข้าไทยมากขึ้นต่อเนื่องและล่าสุดก็มีความหวังการกลับมาของนักท่องเที่ยวจีนที่เร็วขึ้นกว่าคาด ตามการผ่อนคลายมาตรการควบคุมการระบาด COVID-19 ของทางการจีน

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทมีโอกาสแข็งค่าขึ้นต่อได้ หลังจากที่ในสัปดาห์ที่ผ่านมา เงินบาทกลับมาแข็งค่าขึ้นในช่วงท้ายสัปดาห์ตามการอ่อนค่าลงของเงินดอลลาร์ โฟลว์ธุรกรรมขายทำกำไรทองคำและแรงซื้อสินทรัพย์ไทยจากนักลงทุนต่างชาติ อย่างไรก็ดี ระหว่างสัปดาห์ เงินบาทก็อาจเผชิญแรงกดดันฝั่งอ่อนค่า หากเงินดอลลาร์แข็งค่าขึ้น พร้อมกับการย่อตัวของราคาทองคำ แต่เราคงมองว่า เงินบาทจะไม่อ่อนค่าไปมาก เนื่องจากผู้ส่งออกบางส่วนต่างก็รอทยอยขายเงินดอลลาร์ ส่วนผู้เล่นต่างชาติก็รอจังหวะเพิ่มสถานะ Short USDTHB ตามความคาดหวังการกลับมาของนักท่องเที่ยวจีน

ในส่วนเงินดอลลาร์นั้น เรามองว่า ตลาดการเงินอาจปิดรับความเสี่ยงได้ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด (Good News is Bad News for the market) ส่งผลให้ผู้เล่นในตลาดกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยของเฟดและหนุนให้เงินดอลลาร์ รวมถึงบอนด์ยีลด์ 10 ปี สหรัฐฯ ปรับตัวขึ้น นอกจากนี้ ควรระวังถ้อยแถลงประธานเฟดและบรรดาเจ้าหน้าที่เฟด ก่อนตลาดรับรู้รายงานเงินเฟ้อ CPI สหรัฐฯ โดยเราคาดว่า บรรดาเจ้าหน้าที่เฟดอาจย้ำจุดยืนเดินหน้าขึ้นดอกเบี้ยเพื่อคุมปัญหาเงินเฟ้อ กดดันให้ตลาดอาจระมัดระวังตัวมากขึ้นและเงินดอลลาร์อาจแข็งค่าขึ้นได้บ้าง ทั้งนี้ หากอัตราเงินเฟ้อ CPI สหรัฐฯ ชะลอลงชัดเจน ตลาดก็พร้อมเปิดรับความเสี่ยงมากขึ้น กดดันให้เงินดอลลาร์อ่อนค่าลง

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 33.50-34.20 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 33.50-33.80 บาท/ดอลลาร์