ความฝันของใครหลายคนที่ต้องการมีลูกเพื่อสร้างครอบครัวที่อบอุ่นเต็มไปด้วยความสุข การมีลูกสักคนต้องเตรียมพร้อมรับมือหลาย ๆ เรื่องโดยเฉพาะเรื่องค่าใช้จ่ายตั้งแต่ค่าคลอด ค่ารักษาพยาบาล ค่าเล่าเรียน ค่ากิจกรรม และค่าใช้จ่ายเบ็ดเตล็ดอีกมากมาย คุณแม่ในยุคปัจจุบันจึงมีบทบาทสำคัญมากกว่าการเลี้ยงดูลูก เพราะผู้หญิงยุคใหม่มีความรู้ความสามารถในการบริหารงานและจัดการเรื่องต่าง ๆ ในครอบครัวได้เป็นอย่างดี และยังมีส่วนสำคัญในการวางแผนเพื่อให้อนาคตของลูกเป็นไปตามเป้าหมาย วันนี้เราจึงมีแนวทางการวางแผนทางการเงินสำหรับคุณแม่ยุคใหม่ ที่ช่วยส่งผลให้อนาคตของลูกเเละอนาคตของคุณเติบโตขึ้นพร้อม ๆ กันอย่างมีคุณภาพ

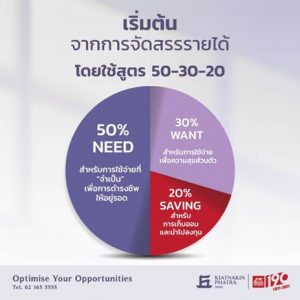

การวางแผนทางการเงินเริ่มต้นจากการจัดสรรรายได้

คือการบริหารจัดการรายรับและรายจ่าย โดยมีสูตร 50 – 30 – 20 แบ่งสัดส่วนรายได้ตามหมวด ออกเป็น 3 ส่วน ได้แก่

- Need จำเป็น (50%) สิ่งจำเป็นในชีวิตที่คุณขาดไม่ได้และจำเป็นต้องจ่าย เช่น ค่าสาธารณูปโภคต่าง ๆ ค่าผ่อนบ้าน ผ่อนรถ ค่าใช้จ่ายด้านการศึกษาของลูก

- Want อยากได้ (30%) สิ่งที่เราอยากได้ เพื่อเติมเต็มความสุข หรือเพื่อคุณภาพชีวิตที่ดียิ่งขึ้น เช่น gadget การท่องเที่ยว เสื้อผ้า

- Save เก็บออม (20%) กันไว้เผื่อเป้าหมายใหม่ในอนาคต หรือเอาไว้ใช้ยามฉุกเฉิน สำหรับบางครอบครัวอาจกันส่วนนี้ไว้ได้น้อยเพราะค่าใช้จ่ายที่จำเป็นนั้นค่อนข้างสูง แต่ก็ไม่ควรออมต่ำกว่า 10% เพราะยิ่งมีส่วนนี้มากความรู้สึกปลอดภัยและอุ่นใจก็จะมากขึ้นตามไปด้วย

บริหารเงินออมให้เกิดประโยชน์สูงสุด

โดยแบ่งเงินที่เก็บออมเป็นสองส่วน คือ ส่วนที่เก็บเผื่อยามฉุกเฉิน ควรมีให้ครอบคลุมค่าใช้จ่ายของเราต่อเดือนอย่างน้อย 3-6 เดือน ควรฝากบัญชีออมทรัพย์หรือเก็บในรูปแบบเงินสดเพื่อความคล่องตัวในการนำออกมาใช้เมื่อจำเป็น กับอีกส่วนหนึ่งที่นำมาต่อยอดให้เกิดรายรับเพิ่ม หรือสร้างมูลค่าเงินออมให้สูงขึ้นด้วยการลงทุน ไม่ว่าจะเป็นลงทุนในทองคำ อสังหาริมทรัพย์ กองทุนรวม หุ้น รวมถึงการทำประกัน

เมื่อกล่าวถึงการประกันภัยนับว่าเป็นเครื่องมือทางการเงินที่ทั้งช่วยสร้าง

ส่วนเก็บออม (Save) และป้องกันความเสี่ยงจากการสูญเสียส่วนของ

(Need) และ (Want) ได้อีกด้วย ดังนั้นการทำประกันจึงเป็นทั้งการลงทุน

และให้ความคุ้มครองที่คุณแม่ควรมีอยู่ในแผนการเงินของครอบครัว

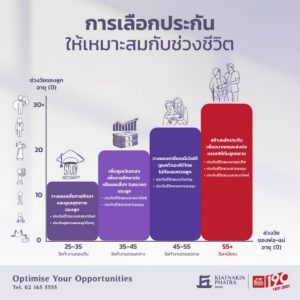

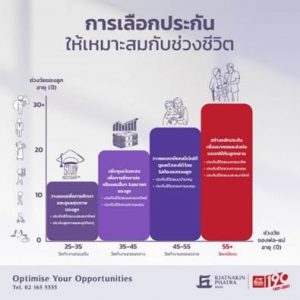

ประกันช่วยดูแลทุกช่วงชีวิตและช่วยคิดอย่างรอบด้าน

เมื่อเป้าหมายของคุณแม่คือการเห็นอนาคตที่ดีของลูกในทุกช่วงวัย

การตั้งเป้าหมายล่วงหน้าจึงเป็นเรื่องสำคัญ และหากจะเลือกวางแผนทางการเงินด้วยการทำประกันให้เหมาะสมกับช่วงวัยของลูกและของคุณแม่ด้วยแล้ว ก็จะเห็นแผนที่ชัดเจนและเป็นรูปธรรมมากขึ้น

- ช่วงแรกคลอดถึงวัยเด็กของลูก ประกันสุขภาพของลูกและประกันสุขภาพหรือประกันโรคร้ายแรงของคุณพ่อคุณแม่นับเป็นเรื่องจำเป็น เพราะค่ารักษาปัจจุบันมีแนวโน้มสูงขึ้นทุกปี ประกันสุขภาพจะช่วยป้องกันความเสี่ยงไม่ให้สูญเสียเงินแบบไม่คาดคิด

- เมื่อถึงวัยเข้าโรงเรียน แน่นอนว่าย่อมอยากให้ลูกได้รับการศึกษาที่ดีที่สุด อาจจะมองหาประกันสะสมทรัพย์ที่ซื้อให้ลูกหรือตัวของคุณแม่เองด้วยเช่นกัน ซึ่งข้อดีของประกันประเภทนี้คือมีเงินคืนให้อย่างสม่ำเสมอ ตามสัญญาประกันชีวิต เช่น ทุกปี/ทุก 2 ปี/ทุก 3 ปี และเป็นการจ่ายเบี้ยระยะสั้น ๆ เช่น 5/10/15 ปี มีระยะเวลาครบกำหนดสัญญาที่แน่นอนและไม่ยาวมาก เช่น 12/15/20/25 ปี จึงสามารถนำมาใช้ในการวางแผนการศึกษาของลูกได้ เช่น อีก 10 ปีข้างหน้าลูกจะเข้ามหาวิทยาลัย อีก 5 ปีถัดไปลูกจะเรียนต่อปริญญาโท เป็นต้น สำหรับในช่วงเริ่มต้นสร้างครอบครัวใหม่ ๆ อาจจะซื้อไว้ส่วนหนึ่ง แล้วเมื่อถึงช่วงวัยที่คุณแม่มีหน้าที่การงานมั่นคงมากขึ้น มีรายได้เพิ่มขึ้น (วัยทำงานตอนกลาง อายุ 35-45 ปี) ก็สามาถซื้อเพิ่มได้อีก

- ประกันชีวิตแบบตลอดชีพก็เป็นสิ่งที่คนมีครอบครัวควรต้องมี เพราะเราไม่รู้ว่าจะเกิดอะไรขึ้นกับเราเมื่อไหร่ การทำทุนประกันสูง ๆ เท่าที่เราชำระค่าเบี้ยไหวเอาไว้ จะช่วยซื้อความสบายใจล่วงหน้าได้ว่าแผนการศึกษาของลูกจะไม่สะดุด และเงินก้อนนี้ก็ยังส่งมอบเป็นมรดกให้ลูกหลานในอนาคตได้เช่นกัน

- ประกันชีวิตที่ไม่ควรมองข้ามคือประกันชีวิตแบบบำนาญ ที่ควรมีไว้ก่อนอายุ 50 ปี (วัยทำงานตอนกลางถึงตอนปลาย อายุ 35-50 ปี) เพื่อเป็นการเตรียมเงินไว้ใช้หลังวัยเกษียณ (อายุ 55-88 ปี มีเงินบำนาญรายปีให้) จะได้มีเงินสำหรับใช้จ่ายประจำวัน ท่องเที่ยว หรือทำกิจกรรมที่ชื่นชอบ โดยที่ไม่ต้องรบกวนเงินของลูก ๆ ที่จะต้องทำหน้าที่ดูแลครอบครัวของเขาเช่นกัน

- นอกจากนี้ประกันชีวิตควบการลงทุน (Unit linked) ที่เป็นการรวมเอาข้อดีของประกันชีวิตแบบตลอดชีพกับการลงทุนในกองทุนรวมมาไว้ด้วยกัน ทำให้ได้ทั้งความคุ้มครองแบบระยะยาว และเพิ่มเติมคือผลตอบแทนจากการลงทุนในกองทุนรวมอีกด้วย จึงเป็นการเพิ่มโอกาสในการได้รับผลตอบแทนที่สูงกว่าประกันชีวิตทั่วไป ถ้ามีประกันชีวิตพื้นฐานครบถ้วนแล้ว หากยังพอจะมีกำลังในการจัดสรรเงินออมมาจ่ายเบี้ยประกันเพิ่ม ประกันชีวิตควบการลงทุนก็เป็นทางเลือกหนึ่งที่น่าสนใจไม่น้อย

อย่างไรก็ตาม การทำประกันหรือการลงทุนในแบบต่าง ๆ ไม่ได้มีสูตรตายตัว เพราะเป้าหมายของแต่ละครอบครัวไม่เหมือนกัน ให้มองว่าวัตถุประสงค์หรือความต้องการของเราคืออะไรบ้าง หากต้องการสร้างเงินให้งอกเงยเพื่ออนาคต พร้อม ๆกับความคุ้มครองทั้งชีวิตและสุขภาพด้วย ก็มาดูต่อว่าในแต่ละปีสามารถจัดสรรเงินมาลงทุน หรือจ่ายเบี้ยประกันได้เท่าไหร่ และต้องการให้ได้ผลตอบแทนภายในกี่ปี แล้วจึงมาเลือกรูปแบบการลงทุนหรือแบบประกันที่ตอบโจทย์มากที่สุด นอกจากนี้ควรมีการติดตามข่าวสารด้านการเงินการลงทุนอย่างสม่ำเสมอ หรือหาที่ปรึกษาทางการเงินที่จะช่วยวางแผนในรูปแบบที่เหมาะสมได้

เพราะคุณภาพชีวิตของลูกนั้นสำคัญ คงจะดีไม่น้อยที่คุณแม่จะเตรียมแผนทางการเงินที่ครอบคลุมรอบด้านไว้เพื่อเป้าหมายในอนาคต

ติดตามบทความเกี่ยวกับความรู้การเงินการลงทุนได้ที่ KKP Advice Center https://advicecenter.kkpfg.com/th/home

ปรึกษาการลงทุนได้ที่ธนาคารเกียรตินาคินภัทรทุกสาขา โทร. 02 165 5555 https://kkpbank.com/KXJtb

รับประกันโดย บมจ. เจนเนอราลี่ ประกันชีวิต (ไทยแลนด์) และ บมจ. เจนเนอราลี่ ประกันภัย (ไทยแลนด์) โทร 1394 www.generali.co.th/