นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS เปิดเผยว่า ธนาคารกรุงไทยสัปดาห์ที่ผ่านมา ตลาดการเงินพลิกกลับมาปิดรับความเสี่ยงอย่างรวดเร็ว หลังรายงานข้อมูลตลาดแรงงานสหรัฐฯ ยังคงแข็งแกร่งต่อเนื่อง สะท้อนแนวโน้มการเร่งขึ้นดอกเบี้ยของเฟด

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS เปิดเผยว่า ธนาคารกรุงไทยสัปดาห์ที่ผ่านมา ตลาดการเงินพลิกกลับมาปิดรับความเสี่ยงอย่างรวดเร็ว หลังรายงานข้อมูลตลาดแรงงานสหรัฐฯ ยังคงแข็งแกร่งต่อเนื่อง สะท้อนแนวโน้มการเร่งขึ้นดอกเบี้ยของเฟด

ในสัปดาห์นี้ เรามองว่า ไฮไลท์สำคัญจะอยู่ที่ รายงานเงินเฟ้อ CPI สหรัฐฯ เดือนกันยายน รวมถึง คาดการณ์แนวโน้มเศรษฐกิจใหม่ของ IMF (WEO October 2022)

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

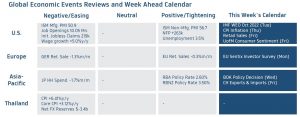

มุมมองเศรษฐกิจทั่วโลก

ฝั่งสหรัฐฯ – ไฮไลท์สำคัญที่ผู้เล่นในตลาดจะรอติดตามอย่างใกล้ชิด คือ รายงานเงินเฟ้อ CPI สหรัฐฯ เดือนกันยายน เพื่อประเมินแนวโน้มการปรับดอกเบี้ยของเฟด โดยตลาดมองว่า อัตราเงินเฟ้อพื้นฐาน Core CPI ซึ่งไม่รวมผลของราคาอาหารและพลังงาน อาจเพิ่มขึ้นสู่ระดับ 6.5% (คิดเป็นการเพิ่มขึ้นราว +0.5% จากเดือนก่อนหน้า) หนุนโดยค่าเช่าที่ยังคงเพิ่มขึ้นและการปรับตัวขึ้นของราคาในหมวดภาคการบริการ (Services-related) ตามโมเมนตัมการฟื้นตัวเศรษฐกิจที่ยังดีอยู่ หนุนโดยภาวะตลาดแรงงานที่ยังคงแข็งแกร่ง แม้ว่าเงินเฟ้อทั่วไป Headline CPI อาจชะลอลงสู่ระดับ 8.1% ตามการลดลงของราคาน้ำมันเชื้อเพลิง โดยภาพดังกล่าวอาจยังคงสนับสนุนการเดินหน้าขึ้นดอกเบี้ยตาม Dot Plot ล่าสุดของเฟด อย่างไรก็ดี หากเงินเฟ้อเร่งขึ้นมากกว่าคาด ก็อาจทำให้ผู้เล่นในตลาดต่างกังวลว่า เฟดอาจจำเป็นต้องเร่งขึ้นดอกเบี้ยจนสูงกว่า Terminal rate ที่มองไว้ ณ 4.75% เช่น 5.00% หรือ มากกว่านั้นได้ ซึ่งภาพดังกล่าวอาจกดดันให้ตลาดการเงินปิดรับความเสี่ยงมากขึ้นได้ ทั้งนี้ ควรต้องจับตา แนวโน้มคาดการณ์เงินเฟ้อระยะสั้นและระยะปานกลางจากรายงานดัชนีความเชื่อมั่นผู้บริโภคโดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment) ประกอบด้วย เพราะหากเงินเฟ้อคาดการณ์ โดยเฉพาะเงินเฟ้อคาดการณ์ระยะปานกลาง 5 ปี ชะลอลงต่อเนื่อง (ล่าสุดอยู่ที่ระดับ 2.7%) ก็อาจทำให้เฟดเริ่มมั่นใจมากขึ้นว่า เฟดอาจคุมสถานการณ์เงินเฟ้อได้และความเสี่ยงที่จะเกิด Wage-Price spiral ก็อาจเริ่มลดลง นอกเหนือจากรายงานข้อมูลเงินเฟ้อ ผู้เล่นในตลาดจะรอประเมินแนวโน้มการใช้จ่ายของครัวเรือนสหรัฐฯ ผ่านยอดค้าปลีก (Retail Sales) เดือนกันยายน ที่คาดว่าจะยังคงขยายตัวราว +0.2% จากเดือนก่อนหน้า ทั้งนี้ เรามองว่า ท่ามกลางความกังวลแนวโน้มการเร่งขึ้นดอกเบี้ยของเฟด ข้อมูลเศรษฐกิจสหรัฐฯ ที่แย่กว่าคาด อาจช่วยพยุง sentiment ตลาดให้กลับมาเปิดรับความเสี่ยงได้บ้าง หรือ Bad news is Good news for the market ซึ่งอาจเห็นการรีบาวด์ของหุ้นกลุ่มเทคฯ และหุ้นสไตล์ Growth ได้ ทั้งนี้ แม้ว่าตลาดจะให้ความสนใจกับรายงานเงินเฟ้อ CPI สหรัฐฯ เรามองว่า สิ่งที่ควรจับตาและให้ความสนใจเช่นกัน คือ รายงานแนวโน้มเศรษฐกิจ โดย IMF หรือ World Economic Outlook ซึ่งคาดว่า IMF อาจมีการปรับลดคาดการณ์การเติบโตเศรษฐกิจลงมากขึ้น และอาจชี้ว่าเศรษฐกิจโลก โดยเฉพาะเศรษฐกิจฝั่งประเทศพัฒนาแล้วอาจเสี่ยงเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) จากการเร่งขึ้นดอกเบี้ยของบรรดาธนาคารกลางและแรงกดดันต่อค่าครองชีพในภาวะเงินเฟ้อสูง ซึ่งมุมมองเชิงลบดังกล่าวของ IMF อาจกดดันบรรยากาศการลงทุนในตลาดการเงินได้ (Recession fears)

ฝั่งยุโรป – บรรดานักลงทุนสถาบันและนักวิเคราะห์อาจยังคงมีมุมมองที่เป็นลบมากขึ้นต่อแนวโน้มเศรษฐกิจยุโรป ท่ามกลางปัญหาเงินเฟ้อสูง แนวโน้มการเร่งขึ้นดอกเบี้ยของธนาคารกลางยุโรป (ECB) รวมถึงความเสี่ยงวิกฤตพลังงานและสถานการณ์สงครามรัสเซีย-ยูเครนที่ยังคงร้อนแรงอยู่ ซึ่งมุมมองดังกล่าวจะสะท้อนผ่านดัชนีความเชื่อมั่นนักลงทุน (Sentix Investor Confidence) เดือนตุลาคม ที่ลดลงต่อเนื่องสู่ระดับ -35 จุด

ฝั่งเอเชีย – ตลาดประเมินว่า ภาคการค้าระหว่างประเทศของจีนอาจยังคงเผชิญแรงกดดันจากการชะลอตัวลงของเศรษฐกิจโลก ส่งผลให้ ยอดการส่งออก (Exports) เดือนกันยายน โตเพียง +4.8%y/y ชะลอลงจาก +7.1% ในเดือนก่อนหน้า ทั้งนี้ ยอดการนำเข้า (Imports) อาจขยายตัวราว +1.0%y/y เร่งขึ้นจาก +0.3% ในเดือนก่อนหน้า หลังทางการจีนมีการผ่อนคลายมาตรการ Lockdown ในบางพื้นที่อุตสาหกรรมและมีการเข้ามาช่วยเหลือแก้ไขสถานการณ์ขาดแคลนพลังงาน อนึ่ง หากความต้องการบริโภคในจีนเริ่มฟื้นตัวดีขึ้น ตามการผ่อนคลายมาตรการ Zero COVID อย่างที่ตลาดคาดหวัง ก็มีโอกาสที่จะเห็นยอดการนำเข้าของจีนเร่งตัวขึ้นได้ (อาจดีกับยอดการส่งออกของไทย/ประเทศคู่ค้าในฝั่งเอเชีย) ส่วนในฝั่งนโยบายการเงิน ตลาดคาดว่า ธนาคารกลางเกาหลีใต้ (BOK) จะเร่งขึ้นดอกเบี้ยนโยบาย 0.50% สู่ระดับ 3.50% เพื่อคุมปัญหาเงินเฟ้อ (ล่าสุดยังสูงกว่า 5.6%) และลดแรงกดดันต่อค่าเงิน KRW รวมถึงฟันด์โฟลว์นักลงทุนต่างชาติที่ไหลออกต่อเนื่อง

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทอาจผันผวน อ่อนค่าลงใกล้โซนแนวต้าน 37.80-37.90 บาทต่อดอลลาร์ได้ หากตลาดยังปิดรับความเสี่ยงจากความกังวลเฟดเร่งขึ้นดอกเบี้ย ซึ่งอาจเกิดพร้อมการย่อตัวลงของราคาทองคำ (correlation กับเงินบาทถึง 78%) ทั้งนี้ ควรจับตาทิศทางฟันด์โฟลว์นักลงทุนต่างชาติ หลังนักลงทุนต่างชาติเริ่มชะลอการขายสินทรัพย์ไทย ซึ่งพอจะช่วยชะลอการอ่อนค่าของเงินบาทได้ ในระยะสั้นนี้

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์มีโอกาสแข็งค่าขึ้นต่อได้ ท่ามกลางความกังวลแนวโน้มการเร่งขึ้นดอกเบี้ยของเฟด ซึ่งต้องรอติดตามรายงานเงินเฟ้อ CPI อย่างใกล้ชิด รวมถึงความกังวลแนวโน้มเศรษฐกิจถดถอยที่ยังหนุนการถือเงินดอลลาร์เป็นสินทรัพย์ปลอดภัย (Safe Haven)

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 37.20-37.90 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 37.50-37.75 บาท/ดอลลาร์

ความเสี่ยงที่ต้องจับตา: สถานการณ์สงครามรัสเซีย-ยูเครนที่อาจทวีความรุนแรงขึ้น

ในช่วงวันเสาร์ที่ผ่านมา ได้เกิดเหตุระเบิดขึ้น สร้างความเสียหายหนักต่อสะพานเชื่อมต่อระหว่างไครเมียกับดินแดนของรัสเซีย ซึ่งอาจส่งผลกระทบต่อความสามารถของรัสเซียในการส่งกำลังบำรุงปฏิบัติการทางทหารในพื้นที่ทางตอนใต้ของยูเครนได้อย่างมีนัยสำคัญ ทำให้แม้ว่าจะยังสรุปไม่ได้ว่า เหตุระเบิดดังกล่าวจะเกิดขึ้นจากฝีมือของฝ่ายไหนและเพื่อจุดประสงค์ใด แต่สิ่งที่ควรติดตามและระวังคือ ความร้อนแรงของสงครามรัสเซีย-ยูเครนที่อาจทวีความรุนแรงขึ้น เนื่องจากเหตุระเบิดดังกล่าวเกิดขึ้นในวันเกิดของประธานาธิบดีรัสเซีย ซึ่งเป็นบุคคลสำคัญในการสนับสนุนการใช้งานสะพานดังกล่าว อีกทั้งสะพานดังกล่าวยังอยู่ภายใต้การก่อสร้างของบริษัทที่ใกล้ชิดกับผู้นำรัสเซีย

ตลาดการเงินอาจกลับมากังวลสถานการณ์สงครามที่จะทวีความรุนแรงมากขึ้นได้ ในกรณีที่ รัสเซียโจมตีเมืองสำคัญหรือฐานทัพของยูเครนด้วยขีปนาวุธความเร็วสูงหรืออาวุธที่มีอานุภาพทำลายล้างสูง อย่าง Tactical Nuclear Weapons ซึ่งอาจตามมาด้วยการตอบโต้จากทางฝั่งนาโต้หรือสหรัฐฯ ทำให้สถานการณ์สงครามทวีความรุนแรงมากขึ้น ทำให้ตลาดการเงินอาจเลือกที่จะปิดรับความเสี่ยงและหันมาถือสินทรัพย์ปลอดภัย (Safe Haven) ซึ่งโดยปกติ War Shock ที่เกิดขึ้นในอดีตที่ผ่านมา มักจะหนุนให้เงินเยน (JPY) และบอนด์ระยะยาวปรับตัวขึ้น ทว่าในรอบนี้ ความเสี่ยงสงครามรัสเซีย-ยูเครนอาจส่งผลกระทบต่อราคาสินค้าโภคภัณฑ์โดยเฉพาะสินค้าพลังงานปรับตัวสูงขึ้นต่อเนื่องได้ ทำให้ตลาดยังคงกังวลปัญหาเงินเฟ้อและการเร่งขึ้นดอกเบี้ยนโยบายของธนาคารกลาง โดยเฉพาะเฟด ซึ่งนั่นอาจหมายความว่า เงินดอลลาร์อาจเป็นสินทรัพย์ปลอดภัยที่ตลาดเลือกที่จะถือในภาวะดังกล่าว อย่างไรก็ดี หากบอนด์ยีลด์ไม่ได้ปรับตัวขึ้นไปมาก (เพราะตลาดก็ยังคงกังวลภาพเศรษฐกิจถดถอยอยู่) ก็อาจทำให้ทองคำเป็นอีกทางเลือกหนึ่งที่ตลาดอยากเข้ามาถือเป็นสินทรัพย์ปลอดภัยเช่นกัน

อย่างไรก็ดี แม้มีความเสี่ยงที่รัสเซียจะตอบโต้ด้วยอาวุธที่มีพลังทำลายล้างสูง แต่เรายังไม่ได้กังวลกับภาพดังกล่าวมากนัก เนื่องจากการเคลื่อนย้ายอาวุธดังกล่าวมักถูกจับตาอย่างใกล้ชิดจากฝั่งตะวันตก ทำให้อาจมีการส่งสัญญาณเตือนภัยจากหน่วยข่าวกรองของฝั่งตะวันตกก่อนได้ (อย่างที่สหรัฐฯ เคยเตือนการบุกโจมตียูเครนโดยรัสเซีย) อีกทั้งรัสเซียยังมีทางเลือกอยู่หลายทางในการโจมตี ตอบโต้ฝั่งยูเครน โดยไม่ต้องใช้อาวุธทำลายล้างสูง